818期货学习网 > 现货黄金 > 黄金投资从入门到精通 >

818期货学习网 > 现货黄金 > 黄金投资从入门到精通 >

2014-07-20 14:14 来源:818期货学习网

反向型交易所交易基金

最终,金价还是会呈下降趋势,不过对于老练的交易者来说,熊市和牛市一样能够带来大量收益。一个精明的投资者在金价下跌时肯定会卖空黄金ETF(比如GLD)以获得利润,但如果你从未做过那种交易,实践起来可能会有点复杂。可以尝试运用反向型ETF来解决这一问题,不过它跟杠杆型ETF存在同样的复利计算问题。有时候,反向型ETF也是杠杆型的,这就会使问题更为严重。反向型ETF可以像普通的ETF或者股票一样买入,不如果其追踪的基础指数或资产下跌的话,它将会升值。

为了向大家展示为什么反向型ETF并非黄金熊市的良好选择,我们将利用前而例子中的假设价格,比较一下ProShares两倍放空反向型黄金ETF(ProShares UltraShort gold inverse ETF,以下简称GLL),它会根据金价或GLD每日的价格表现为反向变动200%。这表示如果某天GLD下降1%,GLL就会上升2%,如果GLD上涨3%,GLL就会下降6%。假设在2009年12月至2010年2月这短暂的熊市期间,一个看跌的交易者决定卖出GLL来获利。在这段时期里,GLD损失了6.76%,而GLL只盈利了7%,这个结果有点令人吃惊,因为这个例子中的交易者本来预计自己的盈利接近14%,是GLD损失的反向两倍。这种表现不佳是由同样困扰着杠杆型ETF的复利计算问题所引起的。当市场下跌且损失超过你的预期时,反向型ETF的表现就会低于你的预期。

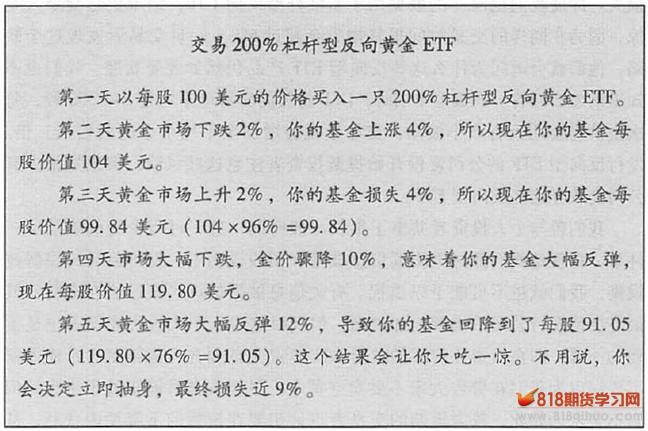

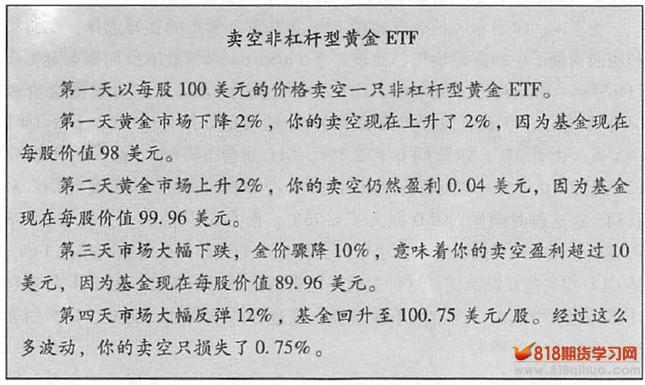

为了明白为何会出现这样的情况,让我们看看下而方框内的交易,所用数据跟前面讨论杠杆型ETF时所用的数据相同。

由上述可以看出,杠杆型反向ETF的损失远远超过了直接卖空头寸的损失。即使我们把同样的数据用于非杠杆型反向ETF,结果仍然会令人吃惊,因为在同样的交易时间里其损失会超过5%。一旦交易者发现这个缺陷,他们就会询问为什么这些反向型ETF产品仍然如此受欢迎。我们也不知道该怎么回答。在编写本书时,GLL每天的交易量平均是344000股,每次金价连续几天有点小波动,交易量就会增加至平均水平的两倍或三倍。发行反向型ETF的公司慢慢开始提醒投资者注意这些风险,但仍然很少有公司会放弃这些反向型ETF。

我们曾与个人投资者共事了很长一段时间,这一过程令我们确信了一件事,那就是我们都讨庆阅读信息披露和招股说明书。发行公司的提醒越模糊,我们就越不可能予以重视。有关信息披露的诉讼案已经在进行,其最终会使发行公司的提醒更加消晰,但同时这对于个人投资者而言也是重要的一课,即在投资任何新的黄金ETF产品之前要先考虑清楚。希望大家不要误以为我们在警告大家不要卖空黄金。尽管黄金目前正处于牛市,但它不会永远如此,较为短期的交易者也许想要在短暂的下降期内获利,甚至长期投资者可能也想在熊市时获利。投资者想要在资产价格走高时和在资产价格走低时获得同等的利润,这是说得通的。我们将在本书的后面对熊市策略进行介绍。

期货支撑的交易所交易基金

黄金期货支撑的交易所交易基金可以与其他ETF以同样的方式买入,但它们代表的是一个黄金期货(而非黄金)投资组合的表现。这听上去还不错,因为通常我们认为黄金期货属于优质产品,但遗憾的是,尽管期货ETF非常流行,但它们其实是相当糟糕的投资工具。

期货ETF比黄金ETF成本更高,前者的年平均管理费为0.75%,而两大黄金ETF则为0.24%-0.40%。如果单就这个而言,其实还不算太糟糕,但是成本归成本,我们应该竭尽全力将其最小化。其实,管理费和佣金并不是这些期货ETF最大的问题。真正的问题在于,基金必须每月回购一次期货合约,每次回购时,基金都得支付更多的费用以购买下一次的期货合约。当一个到期日更长的期货合约比当月就期满的期货合约价格更高时,其意味着市场处于“现货贴水”期。基金每次展期其投资时所需支付的一点溢价很快就会累积起来,并产生影响。基金经理人称当市场处于现货贴水期时,这是一个难以回避的缺点,但有时候期货合约在下个月会更便宜,这就叫做“现货升水”,不过你永远不会听到一个真正的交易者使用这个词。市场处于现货升水期会给基金每月的回购合约带来一个微弱的优势。表面看来,这似乎暗示着现货升水期抵消了与之交替的现货贴水期,对吗?

这个理论存在一个问题:黄金几乎一直处于一种现货贴水状态,而且没有理由认为这种情况会有所改变。1999年曾出现过短暂的变化,2001年3月也出现过,2011年初又再次出现过,但是这些情况是极其罕见的。我们也很难指出什么样的条件才能造就这样一种市场环境。阅读基金的招股说明书,看业内人士(他们都知道黄金几乎一直处于现货贴水状态)做出的评论,我们总是很失望。基金公司想借助这些评论欺骗那些不太了解状况的交易者。期货ETF处于现货贴水期所造成的损失不像杠杆型ETF或反向型ETF的复利计算问题那么严重,不过仍是一个大问题,尤其对于长期技资者而言。2007年年初,PowerShares公司引进了德银黄金ETF(DB GoldFund ETF,以下简称DGL),现在DGL已经成为一种很流行的期货基金,每天的交易额超过40000股。由于高成本和现货贴水,该基金自引进以来已经比黄金ETF(比如GLD和IAU)落后了18%。对于长期投资者而言,其还会不断累积,最终导致DGL成为一种相关策略很好但却没有良好实际执行效果的投资产品。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1