二、头肩底形态实战应用

1.头肩底形态描述

头肩底形态是技术图表分析中最重要的底部反转形态之一,不论是在个股还是指数的底部中常常会看到它的身影,在股指期货价格行情走势中必定也会时常出现。

头肩底形态出现在下降趋势的末尾和上升趋势的初始,它是一波下降趋势与另一波上升趋势的接合部分,起到扭转趋势方向的转折拐点作用。它既是下降趋势走到尽头的缓冲动作,也是上升趋势积蓄能量准备突破朝上攻击的前奏,这个过程就是市场上熟悉的“打底”、“筑底”过程。整个头肩底形态就是做多能量的积聚过程,而能量聚集表现在成交量上。在股指期货中因为是T+0交易制度,理论上一笔资金在当天可以倒来倒去地成交许多次,市场上的短线合力形成的成交量有严重的“虚肥”水份,成交量虽然还可以辅助研判头肩底形态,但作用己大大减弱,这点投资者需清 醒认识到,股指期货中的另一个重要能量记录是持仓量,持仓量就是未平仓合约数量,从持仓量的大小变化中可以窥见出一些主力的行动踪迹。

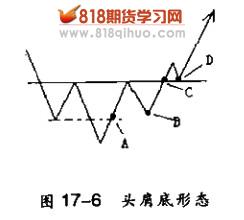

头肩底形态有三个低点,为什么称为头肩底?是它如人的两个肩与一个头一样,只是颠倒过来了,所以这三个低点分别对应着颠倒过来的人头 与两肩。三个低点中最左边的低点是左肩,中间为头,右边为右肩。所以三个低点中最低的一个低点是中间的“头”,在任何的变形的头肩底形态中这点都是永远不会变的。

头肩底形态中除了有三个底点外还有两个反弹高点,这两个反弹高点的价位如果相近,而且左肩与右肩的价位亦同时相近时,就构成了一个标准的头肩底,但在股票或指数的实际走势之中通常会出现一些变形的头肩底形态,比如这两个反弹高点前低后髙或者前髙后低,左肩与右肩的两个低点也会出现前低后髙或者前高后低的现象。以这两个反弹髙点作一根线段,该根线段就是这个头肩底形态的颈线,颈线的作用就是相当于界定头肩底形态与下降趋势及上升趋势的边界线。在颈线以下是头肩底形态的世界;在左边颈线以上是前一波下降趋势的世界:在右边颈线以上是后一波上升趋势的表演舞台。有的头肩底形态在突破颈线时有回抽确认突破的动作。

2.头肩底形态多空力量搏杀原理

头肩底形态是一个底部反转形态,当在个股或指数的底部出现头肩底形态后,预示着价格后市看多。头肩底形态中的第一个底点(左肩)与第二 个底点(头)的构成仍然是下降趋势的向下推动结构,在这个下降趋势推动 结构里,空方力量还处于主导价格运行的主要地位,但多方力量在第一个 低点(左肩)探出来后展开了一轮上攻,该轮上攻就是这个下降趋势主段中的回拉式反弹。多头力量的抗争最终再次被空头力量打败,反弹夭折后再次步入空方力量的滚滚下跌洪流。该次反弹后的下跌再次击穿第一个低点 (即左肩阶段性低点),在趋势理论上重新返回下降趋势的运行中。击穿该 低点带来两个好处:①技术上确认反弹结束,重返跌途,给市场上做空者一个继续开仓卖出的理由;②击穿前低点形成了技术上的破位逼使反弹中做多者及先前的多头仓位止损离场,做空者加入(开仓做空)及持有多头仓位者的止损平仓离场形成合力,促使价格下跌,而市场上的主导性力量恰 恰此时在利用市场的恐慌性做空力量埋下多单。至此,头肩底形态的左肩成立。价格在下破左肩后却没有出现大跌,跌幅并不深就返身朝上展开第 二波的反弹,从击穿左肩低点价格没有大幅下跌的信息透露出:此时的做空己遭受到做多力量的狙击,至少反映出有强大的做多力量在利用市场的技术性破位抛售机会在悄悄开仓做多。

当头肩底形态的第二波反弹出现后,因为它的反弹高度至少超越左肩底部低点,这在技术上形成“该跌不跌就会上涨”的走势格局。至此,向下击穿第一个低点的该波下跌是市场的一个诱空陷阱已露出苗头。此时的多空力量已经搅和在一起,空方力量由强转弱,而多方力量由弱转强。多 空力量出现了犬牙交错的你中有我、我中有你的拉锯战。当第二波多头进 攻反弹结束再次转入下跌时,此时的下跌因为空方力量的逐渐衰弱而无法吞没第二波的反弹幅度,接着第三波多头力量攻击再次展开,头肩底形态中的第三个低点(右肩)此时宣告完成。因为“不破前底部低点而必有一涨” 的上升趋势推动结构也露出雏形(即“右肩”的低点高于“头”的低点), 这个向上推动结构的成形己反映出多方力量此时已占据主导价格走向的地位,空方力量已日落西山。

当价格突破头肩底形态的颈线后,此时即宣告了头肩底形态构筑完毕,头肩底形态己成立。

整个头肩底形态多空力量演变核心主线是:下降趋势中的空头力最肆虐,第一波反弹说明了空方力量遇到狙击已逐渐转弱;第二波反弹说明了多空双方在进行拉锯战,多头力量已成长至可以和空方力量平分秋色的地步;第三波上升已说明多方力量打败空方力量,价格的运行走势已进入多方力量主导的上升趋势时代。

头肩底形态的变形:

通常情况下,如果将头肩底形态颈线基本处于同一水平位置,此时的两个反弹高点基本相同,及左肩低点与右肩低点价位基本相同时称为标准的头肩底形态,而在实际的价格走势中通常会出现左肩髙于右肩或右肩高于左肩的图表形态。而颈线也并不总是呈现水平的状态,常常会出现颈线朝上或朝下的倾斜。

头肩底形态中还有一些变形就是:有两个左肩的复合头肩底形态或是有两个右肩的复合头肩底形态。它在左肩或右肩上多了一个“肩”,是因为当时的市势环境造成,投资者在实战操作中只需按照标准型头肩底形态操作即可。

3.头肩底形态实战规则

<1)头肩底形态出现于上升趋势的初始阶段,后市价格看涨。

(2)头肩底形态出现于上升趋势的中途阶段,后市价格看涨。

(3)头肩底形态出现于上升趋势的末尾阶段,后市价格看跌。

(4)头肩底形态出现于下降趋势的初始阶段,后市价格看跌。

(5>头肩底形态出现于下降趋势的中途阶段,后市价格看跌。

(6)头肩底形态出现于下降趋势的末尾阶段,后市价格看涨。

以上六条头肩底形态实战规则中的第(1) (2) (6)这三条规则是个体的头 肩底形态做多力置与整体的趋势运行方向做多力量相一致,此两者形成共同合力助推价格朝上运行。(3) (4) (5)这三条实战规则是个体上的头肩底形态做多力量与整体的趋势运行方向的做空力量相矛盾,因为形态只是趋势的一部分,按照个体服从整体的原则,后市价格将追随力量大的一方运行。

根据头肩底形态六大实战规则得出:头肩底形态出现于上升趋势的初始阶段、中途阶段及下降趋势的末尾阶段是市场的真实反映。其中出现于上升趋势的中途阶段称为上升中继空中小头肩底形态,出现于上升趋势的末尾阶段及下降趋势的初始阶段、中途阶段是市场的多头骗线陷阱。当投资者懂得头肩底形态的六大实战规则后,就可以避开市场多头陷阱的风险。

4.头肩底形态的规模大小

头肩底形态的规模大小在中外的经典著作中从来都没有准确的定义,没有规定在幅度上应该多大,也没有规定在时间上的天数是多少。事实上,头肩底形态是无法在幅度上及时间上进行准确的界定的。原因在于它只是—个表象图形,而按照哲学的指导原则:相同的表象之下极有可能具有不同的本质。比如现实中的人,有的人身材高大但没有多大力气,有的人中等身材但因为身体结实、练过功夫而力气很大。但从整体方向上看,仍然是身材越大的人力气才会越大。将这条哲理应用在形态理论中就是:整体上,形态规模越大者所积蓄的能量就越大,而形态规模的大小可通过时间及幅度进行量度。

(1)幅度上越大者,形态的规模越大。

(2)时间上越长者,形态的规模越大。

头肩底形态规模小者通常是“空中小头肩底形态”,它只是一种持续形态,在上升趋势中途出现“空中小头肩底形态”,它是上升趋势中的空中加 油站,后市继续上涨。在下降趋势中途出现空中小头肩底形态是下降趋势

的中继形态,是市场主导性力量借助头肩底形态的骗线,因为头肩底形态被定义为底部反转形态,技术含义是见底信号,后市价格将会上涨,而这点正好被市场主导性力量用以欺骗其对手,是一种借尸还魂的多头陷阱构 筑手法。

头肩底形态的规模大小与构筑头肩底形态期间的真实成交量的大小直接相关。真实成交越大者,则形态积蓄的能量就越大,真实成交量小, 则积聚的能量就小。真实成交量就是已剔除了市场主导性力量的“对敲” 所形成的虚假成分及在股指期货交易中因为是T+0交易制度所形成的同一笔资金的多次周转所形成的虚假成分。

底部反转型头肩底形态与空中头肩底小形态的区别在于:

底部反转型头肩底出现在一波下降趋势的末尾,该头肩底形态最终会 突破该波下降趋势的下降趋势线。而空中头肩底小形态在上升趋势中作为一个持续的中继形态,它的前期走势是上升趋势。在下降趋势的中继位置 出现空中头肩底小形态就比较迷惑市场投资者,因为该空中头肩底小形态 的前期走势同样有一波下跌走势,但它与底部反转头肩底形态还是有区别的。底部头肩底反转形态绝不会向下击穿中间的最低点,而下降趋势中的中继空中头肩底小形态就会在后市的运行中击穿中间的最低点。这是下降 趋势中途的空中头肩底小形态与底部反转型头肩底形态的最明显、最重大的不同之处。

另外,不论是上升趋势中的空中头肩底小形态,还是下降趋势中的空中头肩底小形态,它们在振荡上落幅度上,及所持续的时间上和成交量方 面都会小于底部反转型头肩底形态》

5.头肩底形态与成交量的关系

底部反转型头肩底形态因为经过一波下降趋势的下跌运行后,在第一个低点(即左肩)处的成交量通常是下跌缩量,在第一波反弹时成交量相应放大。跌穿左肩的第二个底部低点的成交量比左肩的最低点处的成交量还 要小,第二波反弹的成交量继续放大,构筑第三个低点(即右肩)的成交量进一步缩减,第三波突破颈线的成交量继续放大。整体上的特征是:三个低点中,第二个低点比第一个低点的成交量蒌缩,第三个低点的成交童比第二个低点进一步萎缩。而在第一波反弹和第二波反弹及第三波突破颈线的上涨过程中,成交量是依次放量的,这是最标准的头肩底形态与成交量的价量关系。但在实战交易过程中,成交量在头肩底的三个低点处只要是 缩至低量,而在三波上涨时的成交量放量就基本达到符合头肩底形态的量价配合。在个股及指数的实际走势中存在着非常多的非标准价量关系。

6.头肩底形态实战买入策略

头肩底形态在实战交易中有四个适合买入做多的点位。它们分别是:

(1)买点A。买点A的实战买入依据是:在头肩底构筑完左肩后,价格下跌击穿左肩低点,但随后价格却没有出现往下大跌的情况,反而是转头上涨,在价格击穿第一个低点后返头重新朝上突破第一个低点的价位时,此时根据技术分析中的“该跌不跌,后市将会上涨”的实战规则买入做多。

该笔买入的止损点位就是第二个低点的最低价,因为价格如果在后市构筑头肩底形态成功的话,价格就不会再向下跌破第二个低点(即头)的最低价,第二个低点的最低价是否被击穿也是用以判别该头肩底形态是否失 败流产的依据。如果价格在后市运行中向下击穿第二个低点证明头肩底形态不成立,而基于头肩底形态是反转形态做多的买入依据已被推翻,所以应该在此时止损离场。

(2>买点买点B的实战买入依据是:在头肩底形态构筑完成第一个低点 (左肩)及第二个低点(头部)后,价格接着构筑右肩,即第三个低点。 在第三个低点处买入的技术理由是:第三个低点比第二个低点的价位高,它构成了技术分析中的“不破前低点,后市将会上涨”的实战规则,所以执行买入做多的交易策略。

该笔买入的止损点位与买点A中的止损点位相同,即同样是以第二个低点的最低价作为止损点位。

(3)买点C,买点C的实战买入依据是:C点的价位是刚好朝上突破颈线位置,突破颈线位置就意味着头肩底形态的成立,C点起到确认头肩底形态成立的作用,头肩底形态是一个底部反转形态,它的成立就预示了后市价格将转入上升趋势,所以在此位置更加应该大胆买入。

该次买入的止损点位通常是以第三个低点(即右肩)的最低价作为止损点位,因为突破颈线买入的买入价己比A点买入和B点买入的价位高,所以此处的止损点位不适宜设置在第二个低点的最低价处。止损点的设立既不能太过苛刻,更不能过于宽松。

(4>买点D。买点D的实战依据是:在突破颈线后,有的个股及有时指 数都会出现回抽确认突破颈线是否是有效突破。D点的买入就是回抽确认有效突破后的买入,在D点买入虽然价位已上升有一定的幅度,此处买入虽然嫌得较少,但相对较为安全,它是一种“除鱼头、鱼尾”后的“吃鱼身”买法。

该次买入的止损点位一般就是以颈线价位作为止损点位,也可以使用 右肩的最低点价位作为止损点位。

至此,头肩底形态的四大买点策略已经解说完毕。这四大策略归纳为:

买点A:突破前低点买入策略,它属于多头突破买入策略中的一种战法。

买点B:不破前底部低点买入策略,它属于逢低吸纳买入策略中的一种战法。

买点C:突破颈线买入策略,它属于突破买入策略中的一种战法。

买点D:回抽确认买入策略,它属于逢低吸纳买入策略中的一种战法。

7.头肩底形态资金管理策略

头肩底形态的资金管理策略是:资金管理的目的就是做到以最小的风险去获取尽可能大的收益。因为头肩底形态出现在不同的宏观经济环境及不同的市场状态之中会有一些不同的表现,所以本书中的资金管理策略方法只是从纯技术分析的角度进行解释,它提供一条资金管理的思路给读者朋友,读者朋友可根据自身的心得见解作适当的调整。

在头肩底形态的四大买点策略中,最安全的买点依次是:B买点、D买 点、C买点、A买点。

收益最高的买点依次是:A买点、B买点、C买点、D买点。

由最安全买点的次序与收益最高的买点次序进行组合得出:既兼顾了 安全性又兼顾了收益的好买点依次是:B买点、C买点、D买点、A买点。

B买点排在第-位是因为该点位的买入安全而收益又可达到次高,因为B买点的出现已证明上升趋势的推动结构已具雏形。

C买点排在第二位是因为该点位的买入安全性较高,因为C点位的出现己确认头肩底形态已构筑完毕。

D买点排在第三位是因为在安全性方面,D买点属于优良行列,但有的头肩底形态在突破颈线后并没有进行回抽确认,而是直接朝上运行。如果投资者一定要等到D买点出现才行动,则有可能会错失一波大行情。踏空也是一种间接的风险。

A买点排在最后是因为A买点在安全性方面是风险最大的一个买点,虽然它的收益也最高(与B买点不相上下),由此得出:A买点是高风险高收益的一个买点。

在股指期货交易中最忌讳的就是满仓或重仓交易,因为股指期货的杠杆放大倍数的作用,在收益放大的同时也将风险呈倍数放大,为了降低或消除股指期货的巨大风险,唯有借助资金管理技术策略才能达到目的。

资金管理实战方法一:使用“由小到大的倒金字塔建仓策略”,在A买点处尝试以15%左右的资金试探性介入,然后在B买点处当确认不破前底部低点后再买入20%左右的资金,在C买点处买入30%左右的资金,在D买点处买入35%左右的资金。

资金管理实战方法一:舍弃A买点,因为A买点从技术走势上分析还未有形成上升推动结构,使用“由大到小的金字塔建仓策略”在B买点处买入5%左右的仓位,然后在C买点处买入30%左右的仓位,在D买点处买入20%左右的仓位。

资金管理实战方法三:舍弃高风险的A买点,使用 “分散建仓策略” 在B买点、C买点及D买点处平摊用于股指期货实战交易的资金。

以上用于股指期货实战交易的资金的上限通常不会超过资金账户中总 资金的30%。

- 上一篇:一、双底形态实战应用

- 下一篇:三、尖底形态实战应用