第二节 国外期货市场组织结构

一、期货交易所

期货交易所具有高度系统性和严密性、高度组织化和规范化的特点。期货交易所是进行期货或期货期权交易的场所,投资者可以在交易所场内或是交易所的电子化交易平台上进行交易。

(一)期货交易所的功能

期货交易所仅是提供期货或期货期权交易的场所,本身并不参与期货交易活动。其主要功能为:

1.提供与维持买方和卖方交易的场所、设施。交易所为投资者提供从传统的场内交易到现代化的电子化交易的交易平台、技术支持和交易软硬件。

2.研究、开发和提供可供交易的期货合约。

3.组织和监督期货交易,使交易活动遵循交易所的规则和制度。

4.对交易者的财务资信进行监控,防范市场风险。

5.提供每日和历史的交易数据。

在美国,期货交易所受商品期货交易委员会(CFTC)和全国期货协会(NFA)的监管。另外,许多期货交易所有一套完善的自律管理体系,对雇员和交易情况进行监控,以保证期货交易的公平进行和价格发现的有效。其他的一些政府机构,包括证券交易委员会(SEC)和联邦储备委员会(FRB)也对期货交易所的运作进行监督。

(二)期货交易所的利润来源

由于期货交易所并不参与交易活动,其主要的利润来源于:

1.对每一笔通过期货交易所进行的交易收取费用。

2.出售价格数据,包括当前和历史的价格数据。

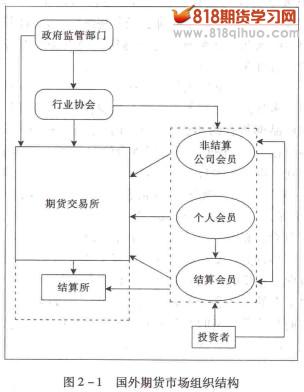

3.对结算收取结算费用。有些期货交易所拥有自己的结算所(比如芝加哥商业交易所),那么这类期货交易所可以自己收取结算费用。但有些期货交易所的结算功能却是外部化的(比如芝加哥期货交易所,它的结算是通过芝加哥商业交易所的结算所来进行的),这类期货交易所就不能收取结算费用。这样读者就可以理解在图2-1中为什么要用虚线框上结算所。

(三)期货交易所的组织形式

目前,在美国注册的期货交易所有13家,而全球的期货交易所超过50家,它们在组织形式上有一定的区别。一些期货交易所的拥有者为大银行或大型公司,而一些期货交易所已经在证券交易所公开上市,比如芝加哥商业交易所。虽然各国期货交易所的组织形式不完全相同,但一般可以分为会员制和公司制两种。

1.会员制的特点。会员制期货交易所是由全体会员共同出资组建,缴纳一定的会员资格费,作为注册资本。交易所是会员制法人,以注册资本对其债务承担有限责任。目前,世界上大多数国家的期货交易所实行会员制。

(1)会员制期货交易所的设立不以营利为目的,而是以公共利益为目的。

(2)会员制期货交易所的资金来源于会员缴纳的资格费,其每年的开支均从当年的盈利和会员每年上缴的年会费中取得,但盈余部分不作为红利分给会员。

(3)会员制期货交易所的会员除按照交易所的规定缴纳会员资格费和年费外,不承担交易中的任何责任。

2.公司制的特点。公司制期货交易所通常由若干股东共同出资组建,以营利为目的,股份可以按照有关规定转让,投资者从交易所的盈利中分享收益。英国的期货交易所一般都是公司制交易所。

(1)公司制期货交易所的设立以营利为目的,交易所重视盈利,有利于市场的开发、规模的扩大和经营效率的提高,但可能会对市场的公益性有所忽视。

(2)公司制期货交易所的资金来源于股东本人,只要交易所有盈利,就可作为红利在出资人中进行分配。

(3)公司制期货交易所的股东除缴纳股金外,还要对期货交易所承担有限责任。交易所对场内交易承担担保责任,对交易中任何一方的违约行为所产生的损失负责赔偿。

3.公司化改制潮流。期货交易所建成初期釆用的是会员制的组织形式,这种互助式的组织形式对期货市场的最初建立及运转发挥了重要作用。但在国际期货市场竞争日益激烈的情况下,这种封闭型组织形式的弊端也开始显现。会员制交易所的会员只能是参与期货交易的会员,从而堵塞通过向其他投资者融资扩大交易所资本规模和实力的渠道,并且由于其设立的目的并不是盈利,而且盈余部分也不分给会员,这就使得交易所在市场开发、新合约设计和经营效率提高上的动力不足。而在这些方面,公司制期货交易所却有着明显的优势。

因而从20世纪90年代以来,期货交易所的公司化改制频繁发生,并逐步成为一种潮流。1999年10月27日,芝加哥商业交易所董事局通过了公司化的决议,并且美国商品期货交易委员会也批准了他们的改组报告。目前,芝加哥商业交易所已经完成改制并成功上市。继芝加哥商业交易所之后,纽约商业交易所董事会也于2000年4月批准了非互助化改组计划,使这个交易所从非营利会员制结构转变成营利性组织。2000年5月,美国证券交易委员会批准了这个计划,标志着纽约商业交易所的改制计划正式实施。2001年2月22日,伦敦国际石油交易所全体会员进行了投票,一致通过了将伦敦国际石油交易所改革成营利性公司的决议。香港期货交易所与香港联合交易所改制合并,组成香港交易及结算所有限公司,并在香港交易所上市。目前,费城交易所、纽约商业交易所也在考虑公司化的问题。

二、期货交易所会员

国外期货交易所的会员分类非常复杂,种类也很繁多,但其主要包括个人会员、非结算公司会员和结算会员三个种类。图2-1的右面部分,用虚线标明的就是国外期货交易所的主要会员构成。

(—)个人会员(individual membership)

成为期货交易所的个人会员后,投资者就可以就期货交易所上市的各种合约进行交易。由于一些交易所上市的合约种类很多,其个人会员也相应地分为几个种类。比如芝加哥商业交易所上市的合约种类涉及很广,包括传统的商品期货,外汇、利率和股指期货,指数期货以及新兴市场期货等。这样芝加哥商业交易所的个人会员大概也就分为四类:芝加哥商业交易所会员可以交易在芝加哥商业交易所上市的各种合约;国际货币市场分部会员可以交易金融期货(外汇、利率和股指)和期货期权;指数和期权市场分部会员可以交易上市的指数期货和指数期货期权;发展与新兴市场分部会员可以交易与新兴市场相关的各种期货合约。

获得个人会员席位的途径有很多,可以是向交易所购买、获赠、他人的出售、继承等等。因此,个人会员席位可以成为一种投资的工具,会员可以在将来出售他的席位。国外的期货交易所对个人会员资格获取的规定也很简单,一般规定任何具有良好品德、名声的成年人,只要能够负担获取会员资格和权利的费用,就可以向交易所申请获得会员资格。交易所对申请人的财政状况并没有特别要求,但申请人必须有能力负担申请过程中的费用。

在美国,所有的个人会员在交易之前必须获得结算会员的担保。此外还必须在全国期货协会(NFA)注册,个人会员可以注册为场内经纪人或是场内交易人,全国期货协会向注册的个人会员颁布执照。一些交易所还规定新的个人会员在交易之前有受交易教育和进行学习的义务,以保证交易的顺利进行。

(二)结算会员(clearing membership)

在国外,交易所为了确保合约双方的义务能够履行,只与正式指定的交易对象——结算会员进行交易。期货交易所其他会员的期货交易业务必须通过结算会员进行结算和担保。结算会员必须对在交易所进行的一切交易活动进行资金上的担保,对其担保的交易双方的资金和履约负完全责任。结算会员可以是公司、合伙公司或是团体,但他们的一个最重要的条件是必须是结算所的会员,而不论结算所是交易所的内部机构还是外部化。

国外期货交易所的结算会员一般分为两类:第一类结算会员是非经纪公司结算会员(non-FCMclearing),既不自营,也不代理,仅仅是为期货交易的双方进行担保和结算,收取结算费用;第二类结算会员是经纪公司结算会员(FCM clearing),除了担保和结算业务之外,还进行经纪代理业务和自营业务。结算会员的基本义务是必须对通过自己的每一个头寸负责,无论是自己的头寸、对交易所会员进行担保的头寸还是非交易所会员客户的头寸。

可以看到,结算会员必须对交易活动进行资金上的担保,责任和风险都很大,因此交易所规定结算会员享有一些特权或是优惠;另一方面,又由于责任重大,交易所对结算会员的申请条件有着很严格的要求。美国的期货交易所规定结算会员不能是个人,必须是公司、合伙公司或是团体;结算会员必须是结算所的会员;结算会员必须对担保的交易负完全的责任;结算会员的净资产必须达到美国商品期货交易委员会或是美国证券交易委员会的最低资本要求;结算会员必须在全国期货协会注册,并获得执照;结算银行必须是交易所指定的银行;结算会员的保证金必须达到交易所的特殊要求;结算会员还有发布月度、年度资金报告的义务。

- 上一篇:第一节 期货合约

- 下一篇:第三节 期货交易流程