第26章 风险一报酬分析的技术性基础(2)

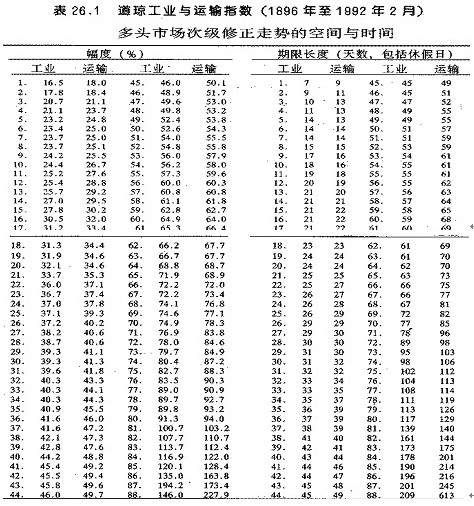

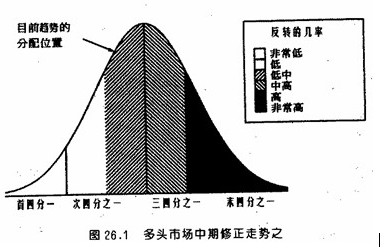

表26.1摘要空间与时间,自1896年以来,"道琼工业指数"与"道琼运输指数"之次级修正走势的空间与时间。请留意。表中是以数值的顺序排列(而不是根据发生时间的先后秩序入) 图26.1中,我们发现空间与时间都呈现正态分布。

详细观察图9.1可以发现,两种指数的平均寿命呈现常态分配。如果进一步分析S&P 500或任何主要的股价指数,可以发现类似性质。换言之,市场走势确实呈现统计上可以预测的寿命形态。

运用这些资料仅涉及简单的算数问题--计算在某时某笔交易的胜算。以"道琼工业指数"与"道琼运输指数"为例,平均寿命的资料显示,68%的多头市场中期修正走势的折返幅度,介于前一个主要上升波段涨幅的25%至75%之间,而时间则介于16天至79天之间。历史上所有多头市场中期修正走势仅有22.7%的走势,折返幅度超过75%,仅有17%的走势持续100天以上。所以,在多头市场的修正走势中,如果折返幅度超过前一个升段的75%,而持续时间超过74天,则在此情况下做多的胜算平均为1:4.4(译按:应该是1:1.29)??????。反之,当时做空的胜算为1:4.4。可是,你必须确定一点,当时的走势务必是次级的下降趋势,而不是空头市场的开始。

在每个多头市场的顶部,市场分析师始终不能确定,这究竟是顶部或仅是修正。虽然我们无从明确地判定(除非空头市场被确认或修正走势结束),但长期趋势的历史分布情况可以协助我们推算这两种可能性发生的几率。

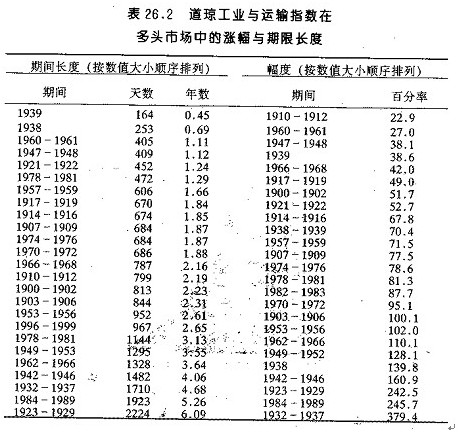

表26.2列示"道琼工业指数"与"道琼运输指数"在多头市场中的涨幅与持续的时间。假定某个多头行情已经持续三年,而由前一个空头市场底部起算的涨幅为115%。现在,假定市场确实出现次级的修正走势.并在55天内折返至前一个主升段的60%。 暂时撇开经济基本面不谈,你可以根据表26.1与26.2计算价格持续下跌的几率。