波动率策略系列(一)马鞍式期货期权组合策略(2)

从2006年底到2008年底,LME锌期货价格走出了一大段熊市行情,然而,在期货价格下跌过程当中不免有盘整情况出现,这些盘整行情总是让投资者头疼,因为他们不知道盘整之后是继续原来的走势还是行情反转,这时马鞍式期权组合策略是不错的选择,它适用于盘整末期,最好在确定有重大利多或利空消息发布前几天采用,因为这些消息公布后常常会有大的行情出现,这也是马鞍式期权组合获利的前提。

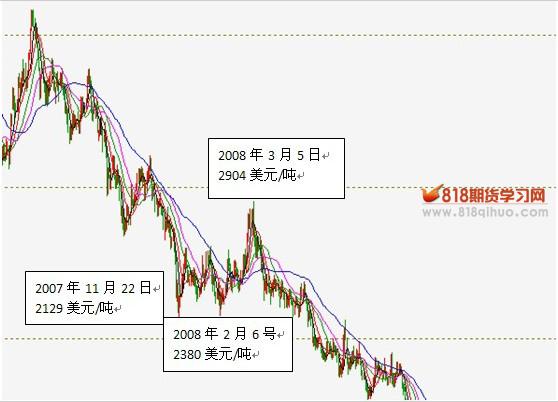

可以看到,经过长期的跌势,2007年11月22日底原油期货价格最低跌至2129美元/吨,随后价格开始盘整,似乎无法延续跌势。若在2008年2月初投资者预期价格将于不久有大的行情,但不知是上涨或是继续下跌,此时他便可进行马鞍式期权组合策略,以博取随后大行情所带来的收益。假设投资者于2008年2月6日以2380美元/吨的执行价格同时买入5月份到期的看涨和看跌期权,其中看涨期权权利金为106美元/吨,看跌期权权利金为116美元/吨,此时锌期货价格也为2380美元/吨,由此构成马鞍式期权组合策略。

这个策略的益损分析表如下所示: