一级期权投资者交易技巧解读

为引导投资者理性参与期权交易,交易所对期权投资者实行分级管理,依据投资者的风险承受能力、模拟交易经历以及期权知识程度而定制不同的交易权限。显然,等级越高获得的权限越多,但这并不意味着低等级的权限就没有吸引力。本期海通期货期权部与大家一起来解读一级投资者的期权交易技巧,看看一级投资者如何因地制宜发挥自身优势。

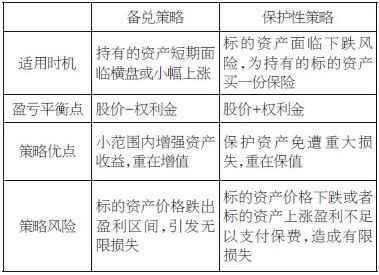

所谓量体裁衣,一级投资者最大的特征是投资风格偏于保守,所追求的就是一个“稳”字,为自己的资产保值增值。那么,与之匹配的是具有收益增强或保护功能的交易权限:在持有标的基础上,卖出认购期权的备兑策略或者买入认沽期权的保护性策略以及相应的平仓、行权交易权限。

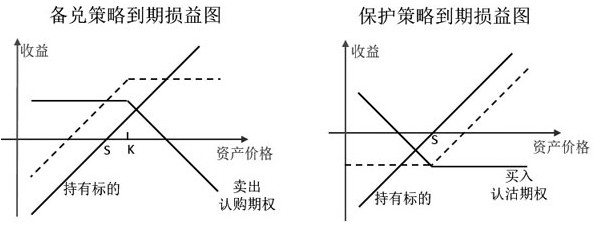

备兑策略主要用于标的走势横盘或者小幅上涨的时候。从备兑策略到期损益图可看出,这实际上是合成了一个卖出认沽期权,标的资产面临风险时可以获得来自期权权利金的一定风险补偿。那么如何选择合适的期权合约呢?就行权价而言,卖出认购期权的行权价越高,标的资产上涨带来的盈利空间就越大,同时对标的资产下跌的保护效果也越小,因而调控行权价可以达到均衡盈利与保值效果的目的。合约期限方面,期权卖方赚的就是时间价值,为免夜长梦多,选择最近到期月份的合约比较合适。考虑到波动率的影响,对于期权卖方来说当波动率处于较高水平时策略的效果会较好。与裸卖期权相比,备兑策略有券在手,还避免了占用及追加高额保证金的风险。

保护性策略,是指在持有标的资产的基础上买入保护性认沽期权,相当于给所持资产买了一份保险,付出小额的权利金做保费,在标的价格下跌时最大损失有限,在标的上涨时保有获利的机会。在认沽期权临近到期,或标的资产大幅上涨,导致所持有认沽期权的保护效果弱化时,投资者可以将所持有的认沽期权头寸进行滚动替换,平掉现有期权头寸,构建新的保护性头寸,延续保值功能。

一级投资者拥有备兑开仓和保护性策略的交易权限,我们将策略特征总结如表,投资者可以择机选用,为自己的投资锦上添花。

- 上一篇:希腊字母组合中性对冲策略的应用

- 下一篇:场外期权是企业风险管理的得力助手