随机波动率与期权定价模型浅析(2)

在得到波动率与价格变化方程后,在t时刻,欧式期权的价格有剩余交割日(T-t),可以以传统B-S的交易框架以P1、P2两个概率概念代替原有的累计概率函数N(d)进行定价分析。P1和P2代表的其实正是我们看涨期权最后实值交割的概率。

计算这里的P值需要反转计算风险中性机制,最后可以将其表述为一系列复杂的计算公式,但因为闭式解各级参数都有对应公式,需要的投资者可以直接套用。

通过公式的计算,可以得到P1和P2值的闭式解,进而得到看涨期权的理论计算值。有了看涨期权的价格,看跌期权则可以通过call-put parity平价公式来得到。

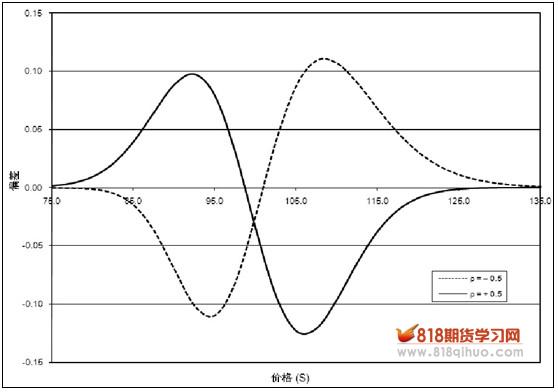

在Heston模型的理论框架下,特别值得注意的一点就是回报分布的偏度、峰度是由波动率与回报的相关性决定的,而传统Black-Scholes模型中,波动率为恒定值,所以二者对同样的执行价格与标的产品定价时势必产生差别,下图是假设某资产价格变动及假设波动率与回报相关性分别为-0.5和与0.5时与Black-Scholes公式定价差异的变化情况。

我们发现当波动率与回报假设为正相关时,实值看涨期权若以Heston模型定价会比Black-Scholes模型定价便宜,但若是虚值看涨期权状态则会比Black-Scholes模型定价更贵。若波动率与回报假设为负相关时,实值看涨期权以Heston模型定价会比Black-Scholes模型定价更贵,但若是虚值看涨期权状态则会比Black-Scholes模型定价更便宜。实际上,在现实市场中,我们知道虚值看涨期权的交易价格通常会高于Black-Scholes模型所给出的价格,这背后有杠杆作用和巨灾效用的原因(巨灾效用也一定程度被解释为远期相对较差流动性的合约会有一定的流动性升水,导致隐含波动率较高)。与此同时,这样的特点与回报分布左偏厚尾的特点也较为一致,在相对低执行价格的位置,期权隐含波动率确实应该更高,这也意味着此时波动率与回报应该呈现正相关关系。所以我们可以认为对看涨期权定价时,当期权为虚值状态,设置其相关性为正相关,反之为实值状态时,则设置其相关性为负相关以拟合实际的市场状况。如此一来,最后我们还能得出符合市场状况的隐含波动率微笑曲线。

- 上一篇:保护性认沽策略风险

- 下一篇:隐含波动率对期权策略的影响