818期货学习网 > 外汇知识 > 外汇短线交易的24堂精品课 >

2014-08-09 14:59 来源:818期货学习网

交易第一定律 通过结构性和非结构性因素的驱动分析与心理分析(博弈主体分析)假定市场是单边还是震荡,再经由大时间结构和市场间分析确认市场性质,最后借助良好风险报酬比的行为分析系统跟踪和管理交易。也就是“大处着眼预测,小处着手跟随”。

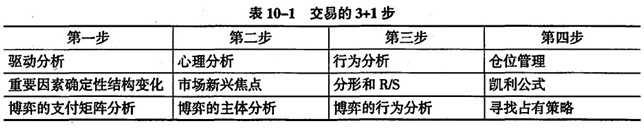

所谓结构性和非结构性就是指基本面变化是持续的,还是暂时的,是趋势性的,还是一次性的,这个在《外汇交易圣经》一书的“帝娜外汇基本分析矩阵”中有涉及。如果你实在无法区分什么基本面变动是结构性的,什么基本面变动是非结构性的,那么你就去寻找最近的市场焦点,看看最近的市场焦点能否导致市场出现单边走势,通过这个步骤,你可以大致得出市场性质是单边,还是震荡,然后再进行市场间分析,并在较大的时间结构上查看趋势,进一步确认市场性质,最后则根据对市场性质的判断来采用相应的技术工具管理仓位,进行顺势操作。驱动分析和心理分析是“判势”,行为分析是“顺势”,这个一定要理解清楚。在《外汇交易圣经》的“第五章交易心理和实务”中我们给出了几张分析表格,这些表格主要用于技术交易者,当你读了本书之后,就应该将三种分析和一种管理融合起来,请看表10-1,如果你看过我们的系列书或者说你看完了本书,则你对这四个步骤一定有具体和独到的理解,而这就是交易第一定律的具体化。千万不要把这个表当成理论和知识去研究,更别觉得这个表毫无用处,没有具体的指标和策略有用,要知道这是我们交易的“秘密”流程之一。

除了上面这些定律,我们还有一些比较散乱的交易理念有必要与本书的读者分享,下面我们就把这些理念逐条列在下面,并配以说明:

趋势是技术交易的对象,趋势是持续的,同时也是稀缺的,趋势源于强劲的驱动因素和心理因素,只有把握这两者才能把握稀缺的趋势。加码是应对趋势稀缺性的一种次优方法和手段。加码是弥补技术分析缺陷的次优方法,而驱动分析和心理分析则是弥补技术分析缺陷的较优方法。现在市面上几乎所有技术分析书籍都抓住了趋势持续性的一面,却忘掉了趋势的稀缺性,当然也就元视驱动分析和心理分析的巨大价值和实战意义,自然也就搞不清楚“试探——加码”策略合理性的根源所在。外汇日内走势的趋势稀缺性特征更加明显,所以套用“教科书”的理论显得更加致命和“水土不服”!想必做过几天外汇的读者都应该清楚这一现实!

通过行为分析进行仓位管理,通过驱动和心理分析进行趋势甄别,是缔造持续交易奇迹的关键!行为分析不能用于研判趋势,只能表征趋势,这就好比温度计只能衡量温度,而不能预测温度一样,驱动分析则是用来研判趋势的,它相当于温度本身。无论你如何设计温度计,都不能通过温度计本身来预测温度,当时现有的技术分析却一直试图将自己往“预测”角色上提升这就是“勉为其难”的做法了。

只有市场中最本质和恒久的结构才能作为仓位管理的基础,这就是N字结构(分形)。行为中最本质的结构是分形和N字。市场唯一恒久的特征就是N字。这是唯一一个持久的特征。市面上那些技术都基于一个短暂的市场特征,所以很容易失效。寻找不确定中的确定性,这是巴菲特等大师一生努力的方向,在交易界也是如此,市场结构中唯一确定的就是分形和N字结构。如果交易方法忽略了这一不变结构,而将交易策略建立在其他复杂且容易变化的形态特征上,则难免最终的失败,这也是理查德·丹尼斯等技术交易大师遭遇“滑铁卢”的原因所在。

驱动中最本质的因素是收益差别,准确而言是风险抵扣后的真实收益差别。金融市场波动的基本面因素从根本上来讲都是由于计入风险后的收益差引起的,逐利是金融市场的本质。收益率是驱动分析的关键,而波动率则是行为分析的关键,敛散形态理论就是针对波动率分析而来的。那么心理分析的关键呢?你可以认为是关注率!

驱动和行为之间的不一致是由心理引起的。预期是最为重要的一种形式。

成功的技术交易者不敢将基本分析纳入自己的体系,所以他们只是被动等待市场出现单边。

成功的基本交易者不屑于将技术分析纳入自己的体系,所以他们不敢进行自己的高杠杆的操作,自然收益减少许多。毕竟基本分析不好管理价位波动的风险,而技术分析可以。但是技术分析不能主动找到特定市场的单边,而基本分析可以。

基本分析的要点在于趋势甄别,技术分析的要点在于仓位管理,不能创造暴利在于缺少了其中一者,不能盈利是因为两者都缺。

市面上的技术分析之所以失效,根本的原因在于他们所研究的是不稳定和不持久的特征。

追进止损是改变凤险报酬比的利器,在最初下单的时候我们要设定至少1:1的风险报酬比,并根据这个比率寻找合适的进场点,并在进场点上下设立初步的止损和止盈点(可以不设立),当市场逐步向我们假设的方向前进时,我们要在途中进行加减维持一个合适的风险报酬比率,另外一个方面,我们要将最初的固定止损改变为追进止损,将风险消减为零直到正,将报酬目标交给市场去决定。总而言之,加减和止损浮动是改变风险报酬比的利器。

我们将自己交易中得到的一些宝贵经验总结成不完整的理论与本书读者分享,希望大家能够从中找到大众的盲点和赢家的焦点,“觉悟”才能带来交易的成功,而真正的醒悟在交易界是如此的稀少,而且“当局者迷”,看的书越多可能越迷,这就是当今交易界之怪现状!交易的艺术就在于绝大多数人注定是错误的,这是他们内心天性与外界“勾结”起来蒙蔽自己的必然结果,艺术一词表明了交易在某种程度上的非主流性,而非主流的东西很难被接受和传承!

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1