劣质或不成熟的投资产品(2)

杠杆型交易所交易基金

我们非常热衷于指数型交易所交易基金(indexed ETF),因为他们很划算、易于交易、流动性高且为小投资者提供了接触资产等级(比如黄金)的机会,这在五年前是不可能的。然而,指数型ETF有两个双生恶魔,即杠杆型ETF(leveraged ETF)和反向型ETF(inverse ETF),它们存在严重的问题,如果你只从表面来看的话,很难理解这些问题。这些基金的主要问题在于,它们的目的是追求与黄金或黄金期货相同的日收益,而非长期表现。这些ETF必须经常调整自身的资产以适应黄金或黄金期货的每日收益,所以它们也会产生很高的成本。

如果我们比较一下这些ETF在不同时段的表现,要解释它们为何这么差劲就容易多了。例如,我们比较一下SPDR黄金信托ETF(以下简称GLD)和ProShares两倍做多黄金ETF(ProShares Ultra Gold 2X,以下简称UGL),前者是非杠杆型的,密切追踪黄金的实际价格,而后者是杠杆型的,每天上涨或下降的幅度是前者的两倍。在比较之前,先假设你在2010年1月4日买入了GLD的基金,每股109.82美元。这是一个粗略的估计,但通常你可以认为每股GLD就等同于0.1盎司黄金。现在假设你在2010年10月31日将这些基金卖出,收盘价为132.60美元/股,净收益为21%,这差不多就是黄金现货价在那段时期里上涨的幅度。

UGL的杠杆率是200%,意味着它每日波动幅度是金价波动幅度的两倍,根据这个信息,交易者可能会合理地推断在同段时间里UGL应该上涨42%。不幸的是,对于实际持有头寸的投资者而言,整体的上涨幅度只有38%。这种表现不佳是个大问题,而且如果市场在更长的时间里保持平稳或下跌的话,情况会更加糟糕。例如,从2010年5月至7月这段时间,GLD持平,UGL则损失1.32%。在最近很短的黄金牛市期间,即从2009年12月至2010年2月,GLD损失6.76%,而UGL损失14.58%,是GLD的两倍多。这些例子的关键在于:200%杠杆型ETF在市场上升期很可能达不到非杠杆型ETF收益的两倍,在市场平稳期很可能蒙受损失,而在市场下降期可能会损失超过非杠杆型ETF的两倍。

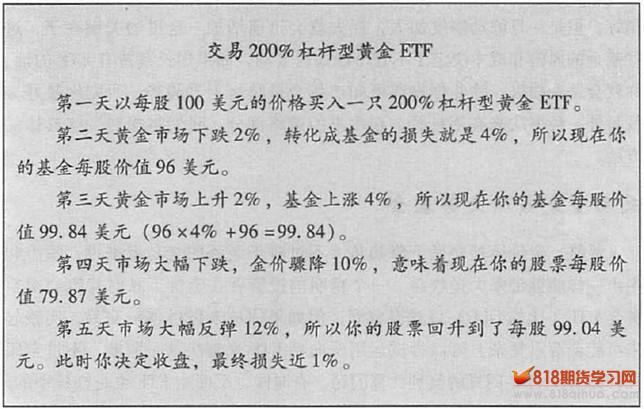

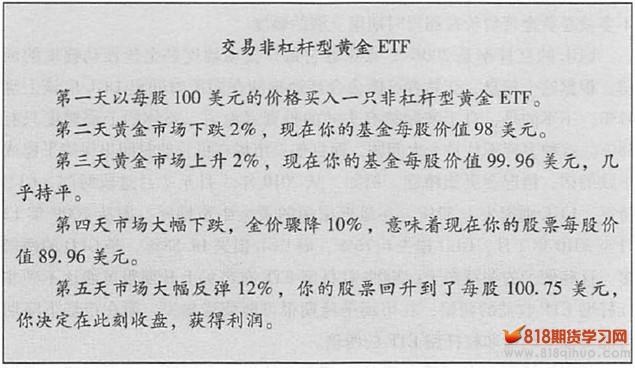

所有杠杆型ETF或反向型ETF都存在这样一个问题,由于它们是根据所追踪资产的每日收益进行指数化的,所以它们错失了复利计算的好处。下面两个方框中的内容显示了具体的情况。

我们应该注意到这个例子有点过度简化了。杠杆型ETF和反向型ETF背后的实际管理策略是相当复杂的,而且除了上面所说的复利计算的问题,还存在其他风险。比如,在市场的下降期,这些基金也许会比预期的表现稍好,但是一旦波动幅度加大,损失就会迅速增加。这里的关键在于,这些基金的风险和成本决定了不管市场如何变动,如果你长期持有ETF的话,你就会蒙受损失。除非你提前得知市场会持续呈上升趋势,否则你最好寻找另外一种方法来利用杠杆,在本书的策略部分,我们将探讨一些具体的方法。

- 上一篇:骗局的识别标志

- 下一篇:第五章 优质黄金投资产品