交易的角度,青山战士被狙击的本质是?

这两天,伦镍暴涨后神转折的消息刷爆朋友圈,中国资本遭遇海外资本逼仓的“民族”愤怒充斥市场,青山好像成为了一位悲壮的战士,一个人抗下了所有。

在此,不去讨论青山战士“美强惨”的成长史,也不讨论逼仓背后基本面、资金面的始末,只是简单讨论一件事情,1997年株冶锌、2004年中航油、2005年国储铜、2018年中联油、2022年青山镍,为什么中国屡屡遭遇狙击?

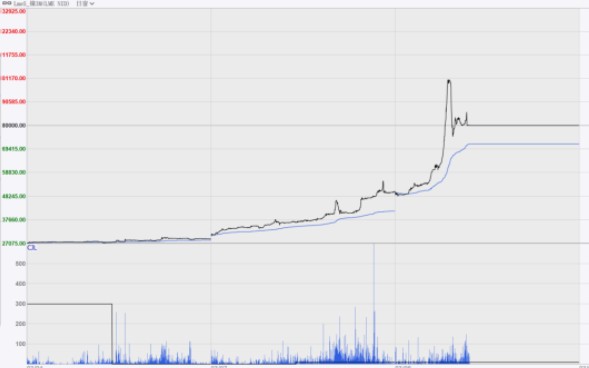

图:LME镍3M合约走势图

数据来源:文华财经、中粮期货研究院

一、为什么中国屡屡遭遇狙击?

每次发生衍生品的风险事件,株冶、中储棉、中航油、国储、中联油都要被拉出来“游街”几日,以后这几位难兄难弟又有了新成员——青山战士。

总结这几位难兄难弟,会发现有很多共同点:

1. 均是做空被套(期货空头或期权卖权)、被资金多头逼仓。

2. 均启动在海外交易市场。

3. 在事件发生前,均在各自领域市场取得了较高收益,操盘者均是业内知名交易员。

4. 均在现货市场拥有较高现货实物,但衍生品头寸超过了现货实物量;1997年株冶年产30万吨,衍生品空头头寸45万吨;2004年中航油每年实际进口量1700万桶,衍生品空头头寸5200万桶……

针对四个共同点,复盘反思,笔者想到的是:

1. 在衍生品市场,多数逼仓是发生在多逼空,市场上的钱永远比货多,在低库存时,基本面的小胳膊拧不过资金方的大腿;

2. 国内交易市场更安全,不仅提升中国的定价权,还可以反向抑制海外资金的狙击;

3. 出色的收益曲线、优秀的交易员,必然带来市场的赞美“传唱”,争相膜拜头寸和策略的保密性就难以保障;

4. 套期保值的核心是衍生品头寸与现货实物(或合同订单)头寸相匹配,超额套保一种程度上也是“投机”,海外所谓跨年、远期产量或产能的套保,头寸会分散与多个月份合约,或使用互换等衍生品工具。

那么针对反思,提示中国市场的交易员,尤其是“神化”的交易员们:

1. 持有衍生品空头时,一定要随时关注库存情况,低库存下的空头“千万”谨慎。

2. 活跃、成熟的交易市场,需要市场各方共同努力,增加参与度,增加合同报价、点价基准的权重。

3. 头寸和策略的保密性“万分”重要,重视分仓隐藏头寸、谨慎选择Broker、遵守签署的《保密协议》、对内对外均要时刻怀有警惕性;持重仓头寸时,少聚会、少发言、少聚餐,言多易失、酒入舌出;今日的朋友、利益联盟方,最可能成为你明日的对手,防火防患防闺蜜。

4. 衍生品头寸要与现货头寸相匹配,相较可交割品,非交割品套保时更需谨慎,灵活选择多样工具、多个市场。

二、禀赋自信,选择过滤,锚定幻觉,热手偏好

我相信青山战士不会倒下,有了国家“爸爸”的回护,后续的减亏反击会更有效果,但只是减亏,其必然要回吐近几年的盈利,买单~

在围观足以列入“中国金融史”的事件时,对于投资,我们自身的收获是什么?这些事件的起源多是由一个交易员的“微小”失误引发,读懂个体心里,可以帮助我们读懂自我。

“禀赋自信,选择过滤,锚定幻觉,热手偏好。”

——查理·芒格《人类误判心里学》。

一是禀赋自信。持有一个头寸越久就越可能舍不得它,青山不清楚库存很低么?它不知道俄镍会有问题么?它比市场上所有人都知道,但长期对应现货生产累计起来的空头衍生品头寸,下手砍仓太难了。在期现货统一计算时,整体大概率是盈利的,但一旦砍掉保值空头,大量亏损直接入账,账面损失极大。这也是很多投资者经常犯的错,希望“同头寸从恋爱到结婚”。

二是选择过滤。青山作为行业巨无霸,获取消息和研究的途径一定非常多。但人们大都喜欢自我认同,容易产生自欺欺人的偏见。对于这种巨无霸机构,有多少人会说“逆耳”的忠言,他又会听进去多少“逆耳”的忠言呢?在市场中,你看到利空消息,就不断去找关联的利空因素支撑自己的意愿,结果则“偏听偏信”。

三是锚定幻觉。相对于刻舟求剑的“锚”,衍生品市场的锚不仅有点(压力位/支撑位),还有面(趋势线/持仓量/成交量……),这些“锚”大都会对交易者心里产生影响。另一个角度,做现货的投资者,通常难以接受高价格对长期“价值观”的冲击,认为价格一旦超出某一区间即为不合理,但从交易的角度,上涨不言顶。

四是热手偏好。这源于篮球运动,投篮连中时总觉得手感好,认为下次还行。这些案例发生前,交易员们都在各自领域收获颇丰、赞誉满满。他们不仅相信自己的能力,还相信好运仍在,以“交易直觉”代替分析。

如本站内容不慎侵犯了您的权益,请联系邮箱:1317369179@qq.com 我们将迅速删除。

本文来自网络,不代表【818期货学习网】立场,转载请注明出处:http://www.818qihuo.com/wap/qihuo/xinwen2022/19801.html

- 上一篇:没有了

- 下一篇:起底漩涡中的嘉能可:40年进化为全球巨头 此次逼空青山将“砸自己的脚”?