第十五章 利差优势交易策略

不劳而获岂不很美妙?如果下次你加气(或油)时,加气站的工作人员给你额外加几加仑的燃气(或者几升油,给我国外的朋友)且不收费,岂不是好极了?

或者是你去吃晚餐,在一顿豪华的法国大餐之后,餐厅侍者总管拒绝收费。“这一餐我们请客,”她说,“欢迎您再次光临!”又会怎么样呢?

听上去好得令人难以置信,不是吗?这是因为我们习惯认为如果有什么事情昕起来好得让人难以相信,那么肯定是假的。在现实世界中,总是有隐蔽的“陷阱”。但是偶尔也有方法可以“打破这种规律”。

例如,如果下次你做外汇交易时,即使汇率不变你也可以获利,岂不很好?即使在市场不配合时,你的交易仍能赚钱,岂不很棒?你认为这会让交易变得容易些吗?

如果你回答是,你也会是正确的。虽然这对于不谙此道的人来说有点牵强,但这正是“大玩家们”——银行、对冲基金和其他机构交易者——参与外汇游戏的方式。

像大玩家一样思考

这个技术需要我们扩大思路,同时考虑潜在的利润和时间。长线外汇交易者的观点与机构交易者类似,因为对冲基金和机构每次持有外汇头寸通常都会长达数月之久。

利率差异

本章介绍的这个策略的核心在于利率差异的套利交易,以及每个货币都有一个与自身经济相符的利率这一事实。这个利率是由国家或者使用同一货币的地区的中央银行决定的。比如,美联储决定美国的利率,欧洲央行决定德国、法国和其他欧洲货币联盟国家的利率。

由于货币是成对交易,每个货币都有一个与自身经济相符的利率,所以每个货币对里都有两个不同的利率。通常情况下,这两个利率都稍有不同,所以几乎所有货币对中的一个货币的收益要高于另一个货币的收益。

这就是大机构交易者设法利用的利差优势。在每次外汇交易中,交易者都会买入一个货币并卖出另一个货币。交易者买入货币对中收益较高的那个货币,将会获得利息差额。

相反,交易者卖出货币对中收益较高的那个货币,必须支付利息差额。不管交易者是获得还是支付,那个数额都是建立在利率差异的基础上,而利率差异只是两个货币的利率差值。

利差优势交易的过程

假设这次交易的是虚构的货币对ABC/XYZ。货币ABC的利率是4.0%,货币XYZ的利率是1.0%。

因此,ABC是两个货币中收益较高的货币。交易者买入ABC并卖出XYZ,就会收获3.0%的利息,也就是货币ABC与XYZ的利率差额(4.0%-1.0%=3.0%)。记住,你必须做多高收益货币以获得利率差额。

相反,交易者买入XYZ并卖出ABC,将必须支付相同的3.0%的利率差额。套息交易者买入高收益货币,只要他们持有这个货币对,就可以每天获得利率差额。

我知道这看起来简单,但是这个策略不仅仅只是高收益货币与低收益货币相配对。理想情况是,交易者在可以判断出利率差异很可能在未来逐步扩大时,采用这种策略。

这会导致买入高收益货币的交易者获得更大的利率收益。当利率差异明显将在未来停止扩大甚至将缩小时,交易者要退出这个策略。

变化的利率差额

让我们再用一下之前的那个例子。再次假设我们正在交易货币对ABC/XYZ,并且正在获得利息,因为我们是买入ABC并卖出XYZ。

如果ABC的经济增长很强劲,ABC的中央银行很可能提高利率,以抑制经济增长并控制通货膨胀。当央行采取了行动,ABC的利率从4.0%提高到4.25%,就会导致利率差异从3.0%扩大到3.25%(4.25%-1.0%=3.25%)。

同样的,如果货币XYZ的经济增长疲软,那么XYZ的中央银行很可能降低利率,以剌激消费需求并促进经济增长。XYZ的利率从1.0%降到0.75%,而利率差异现在已增长到3.5%(4.25%-0.75%=3.5%)。

交易者受到扩大的利率差异的鼓舞,纷纷进场做多ABC并卖空XYZ,以赚取额外的利息。如果足够多的交易者被引诱进场做多ABC并做空XYZ,那么这将对ABC施予积极的上行动力,而对XYZ施予消极的下行压力。因此,货币对ABC/XYZ开始上涨。

这制造了一种“鸡生蛋、蛋生鸡”的情况。是因为交易者想要赚取利息才导致货币对上涨呢,还是因为两个经济体的相对强弱导致货币对上涨,而利率差异扩大仅仅是一个副产品呢?

事实上,这两种解释都是正确的,因为它们并不是相互独立的。做多ABC/XYZ货币对的交易者享有了两者的优点,因为他们现在既可以从汇率上涨中获利,也可以从利率差异中获利。

什么是大买卖?

这时候,读者可能想知道为什么交易者热衷于获得3.0%或3.5%的利率差异呢。虽然这个利率差异初看起来似乎意义不大,但是仔细研究过后就会发现对冲基金和机构为何偏爱这个策略的秘密。

交易者在交易中赚取3.5%的利息,要知道这3.5%是基于没有任何财务杠杆的交易。比如,如果一个交易者做多一手美元/日元货币对,那他就是在做多大概10万数额的美元并做空等值的日元。

我们假设利率差异是3.5%,这就意味着一年下来,如果交易者是做多高收益货币(美元),那将获得差不多10万美元的3.5%,即约3500美元的利率差额。

这是最绝妙的部分:由于外汇市场提供的巨大财务杠杆,交易者不必提供货币对价值100%的资金来控制这笔投资。例如,一个交易者使用50比1的财务杠杆,就只需要投资2000美元就可以控制一手该货币对,而不是整个10万美元。

交易者不会因为使用财务杠杆被处罚,并且即使只需要投资其中一部分(2000美元),仍然会收获整个10万美元3.5%的利息(3500美元)。

这就给投资创造了更高的回报,并有助于解释这个技术为何如此流行。同时也一定要注意,财务杠杆是把“双刃剑”,既可以导致快速盈利,也可以导致快速亏损。

赚取息差

交易者认为这个技术的优势在于,不管汇率的波动方向是不是其期望波动的方向,他都能盈利。比如,如果交易在几个月内都能保持平稳,只要交易者已赚得了利息,他就可以盈利出场。这提供了一个巨大的优势。

比较一下那些交易方向与上述相反的交易者的情况。他必须每天支付息差,不管汇率是否按照他期望的方向波动。交易者卖出高息货币,要想盈亏平衡,就必须赚回损失的利息。

利率波动对货币影响的一个不错的例子可以在美方日元中找到。为了对抗通货膨胀,日本多年来一直保持接近于零的利率。这个极低的利率导致日元成为外汇套息交易中普遍被卖出的货币。

日本的央行,即日本银行最终提高利率,结束了零利率政策。但是,以下例子涉及的整个时间段中,日本的利率实际上为零。

美元/日元

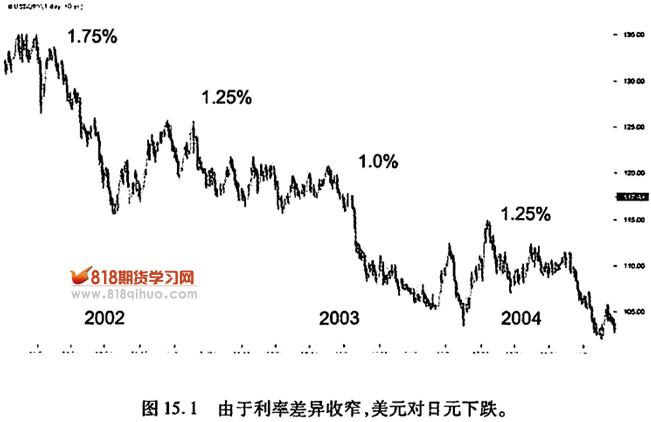

在2002年到2004年期间,美元对日元持续下跌(见图15.1)。在经过了20世纪90年代未的显著经济增长后,美国经济陷入了衰退。

- 上一篇:第十四章 整数点位震荡策略

- 下一篇:第十六章 区间回归交易策略