如果我是一位年轻的投机者,并拥有5万美元的资金交易商品期货,我最初的头寸不会超过总资本的10%-5000美元--并设定停损而将潜在的损失局限在l0%至20%之间--500美元至1000美元之间的损失。换言之,根据这项设计,我的亏损绝对不会超过总风险资本的1%至2%。如果第一笔交易发生1000美元的损失,则次笔交易的头寸将减至4000美元,并将潜在损失设定在400美元至800美元之间。依此类推。

就另一方面来说,如果我第一笔交易获利2000美元,我将存入银行1000美元,并将次一个交易头寸增至6000美元,这将增加我的起始风险资本(5000美元)达20%,而实际风险资本也增加相同的金额。依此方式,即使我下一笔交易发生亏损,就整个期间来说还是有获利(译按:这是指一笔交易最多亏损20%而言)。如果我对于行情的判断有 50%的正确机会,则这种交易策略将可以创造相当可观的收获。假设我顶多只接受1:3的风险/报酬比率,即使我每三笔交易仅有一次获利,我的收人仍然相当可观。换言之,如果你每一笔交易,可能的报酬至少是客观可衡量之潜在损大的三倍,长期下来,你便可以维持一致性的获利能力。

任何人进入金融市场,如果他预期将有一半以上的交易会获利,这项预期会被很粗鲁地惊醒。你不妨以棒球的角度思考--最佳选手的打击率也只不过是30%至40%,然而,优秀选手都知道,安打的效益总是大于三振的伤害。报酬总是大于风险。

持续评估风险与报酬之间的关系而永远掌握胜算,这项概念适用于所有趋势。例如,我从事 S&P500指数期货的盘中交易时,我有兴趣的最小波段幅度,是我可以将潜在损失(通常在递单时便已经决定)局限在三档至五档之间(每档相当于每口合约25美元),而获利方向的最近压力或支撑则在15档至20档以上。我在中期趋势中寻找交易机会时,也会运用相同原则,仅是单位较大而已,例如:1点至3点的风险与3点至10点以上的利润。

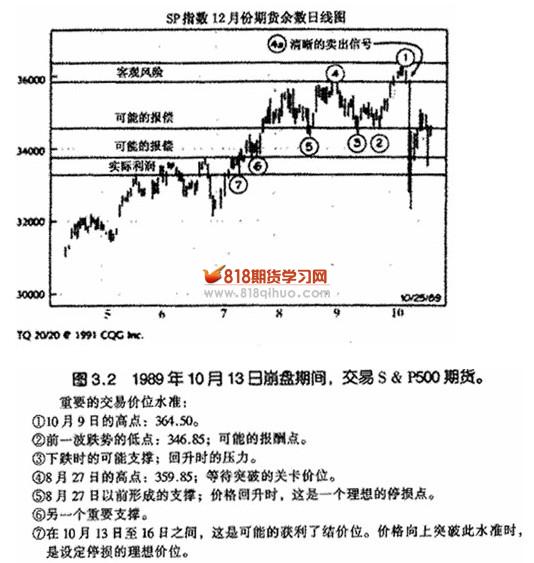

以1989年10月的情况为例,由于杠杆效果的缘故,我虽然以选择权建立空头头寸,但也考虑卖空S&P 500指数期货。基于前一章说明的理由,10月12日星期四(请参考图3.2),S&P指数跌破 8月 5日的高点359.85时, 我应该卖空。而我的目标价值至少是346.50--前一波跌势的低点。如果行情回升至364.5以上--10月10 日的高价--市场便证明我的看法错误。所以,我的客观风险如何?它是4.65点,相当于是每口合约2325美元。可能的报酬又如何?它是13点,相当于每口合约6500美元--风险/报酬比率为1:2.8。虽然不完全符合我的准则,但其他风险评估因素则可弥补少许的不足。

一旦价格向下穿越可能的报酬点时(点②),我会调降出场点以确保获利。我会留意随后的次要支撑(点③、⑤与⑥),观察市场的反应,并向下调整我的停损。有一项交易法则说"迅速认赔,但让你的获利头寸持续发展"。我对于这项法则的解释是,"任何既有的获利都不可再损失50%"。就这个例子来说,一旦价格向下突破346.85(点②),我会将停损设定在347.10,价格继续向下跌破点⑥与点⑦时,我会把停损再在下调整、这笔交易最可能的结果是在342.15点⑦上方四档)停损出场,获利17.7点。相当于每口合约美元8850。因为所有征兆都显示大盘将出现拉回的修正走势,我认为这是一笔低风险的交易;但我当时非常自信,所以我并没有进行这笔交易,而采用杠杆倍数更高的选择权。

追求卓越的报酬

当我已经获利时,仍然运用相同的推理程序,但会进一步追求卓越的报酬。唯有当报酬与风险之间存在着合理关系时,我才会以更大的风险追求更高的资本报酬率。这并不意味我改变风险/报酬准则;我仅是增加头寸的规模。

1974年的7、8月间便发生了一个典型的例子,当时我在操作"雷纳选择权公司" 的帐户。我们的会计年度是于6月底结束,每一个会计年度开始,我的起始交易资本都是 25万美元。在7月份,我已经赚进约10.4万美元的利润,所以当季报酬率已经超过40%。当时,我非常强烈地看空行情,所以,决定下个月将以半数的获利建立空头头寸。在那个年代,"芝加哥期货交易所"并没有卖权选择权的交易,所以我的空头头寸是建立在所谓的"合成卖权选择权"之上。我投入5万美元的风险资金,分别卖空3500股"德州仪器"、"柯达"、"麦当劳"与IBM,并各买进35口的买权选择权。所以,我实际承担风险的资金是买权选择权的成本;每100股卖空的股票完全由买权选择权避险--这便是一个"合成卖出选择权。"

当"道琼工业指数" 跌破7月份的低点750时,我建立上述头寸,行情也正如我预期地下跌。接着.8月8日尼克松宣布辞职。股价开始加速崩跌。8月结束时,交易帐户的当月获利超过26.9万美元,一个月的获利便超过这个会计年度的起始资本。这便是我所谓的"积极地承担风险":胜算站在我这边,我投入更多的资金。即使我的判断完全错误,我也仅不过损失先前的半数获利,我还有许多资金可以从事低风险的交易。

结论

保障资本、一致性的获利能力以及追求卓越的报酬,这是三项单纯的原则,如果你确实了解其中的精髓,则它们将指导你在市场中获利。然而,如果要实际地运用这些观念,你还需要更多的知识。最佳的起点是了解市场价格走势的性质。一个人若希望真正了解市场的行为,他需要拥有一套不可或缺的知识:"道氏理论"(Dow Throry)。