2014-11-01 20:18 来源:818期货学习网

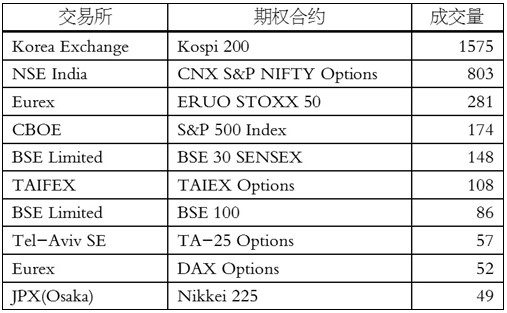

根据IOMA的统计报告,2012年印度国民证券交易所的NIFTY指数期权标准合约成交量为8.03亿张,仅次于韩国交易所的KOSPI200指数期权合约。孟买证券交易所的BSE30 SENSEX指数期权与BSE100指数期权的成交量则为1.48亿张和0.86亿张,分别排在全球第五位和第七位。

外汇期权交易

与股指期权在全球各大交易所广泛推出不同,推出外汇期权交易的市场并不多,这主要是因为外汇衍生品更多在场外市场进行交易,而且交易规模远远大于场内交易的外汇衍生品,超过99%的外汇衍生品都在场外完成交易,而场内交易的外汇衍生品则以外汇期货为主,据统计场内外汇期货的交易量是场内外汇期权交易量的7倍左右。

根据WFE的统计,目前全球实际进行场内外汇期权交易的交易所仅有十家,而且市场集中度非常高。印度国民证券交易所的外汇期权交易量占全球外汇期权交易量的比重达到84.6%,而交易量第二大的CME交易所集团的成交量则仅占4.78%。

印度国民证券交易所于2010年10月推出外汇期权合约,而且只推出美元外汇期权合约。虽然市场成交量增长很快,但由于合约价值较小,且外汇衍生品以场外市场为主导,所以印度外汇期权市场远没有想象中那么强大,其在全球的影响力有限。

外汇衍生品中远期和掉期一直处于优势地位,外汇期权在市场中发挥的功能并不如其他种类期权突出,而且场外外汇期权的合约规模要远大于场内外汇期权。印度国民证券交易所场内外汇期权在短时间内能够快速增长,得益于其在外汇期货方面的市场基础。这些市场特点说明,外汇期权并不是一个拓展期权市场领地的主要品种,而且要发展场内外汇期权必须拥有一个相当规模的外汇期货市场。

成功经验

印度期权市场是从二十一世纪初才开始起步的,短短十几年何以取得如此大的发展与成功?这有多方面的原因。

首先,印度有着一百多年期货交易的市场积累。早在1875年印度就有商品期货交易,并且经历了发展、疯狂、混乱、治理、监管到有序的过程。在这个过程中,印度建立了一个公正有效的监管机制,市场公开透明有效,公众对衍生品的交易机制和风险控制等方面都有充分的认识,而且印度绝大部分企业都能非常专业地应用衍生品对企业的日常经营进行风险管理。

其次,期权市场发展过程中IT和网络服务的支持扮演着重要的角色,而印度强大的软件业无疑为其期权市场的发展提供了强有力的技术保障。与此同时,在印度金融市场发展过程中积累了大量经验的金融服务机构也为印度期权市场的发展提供了专业化的服务,保证了印度期权市场的顺利运转。

再次,境外投资者在印度期权市场的发展过程中扮演着重要的角色。印度从1993年开始引入QFII制度,并不断完善,市场开放程度越来越高。由于印度市场本身的影响力,加上制度方面的阻碍逐渐破除,一大批国际化专业化的境外机构投资者大举进入印度市场,不仅带来大量的资金,也带来了先进的投资理念和交易技术,这极大地推动了印度金融市场的发展,对金融衍生品市场发展的影响尤为明显。

最后,印度推出期权产品的时点正好赶上亚洲期权发展的黄金期,而其重点发展股指期权的选择也十分契合市场的需求。亚洲市场中,我国香港和日本都较早推出期权交易,但是市场并没有太大的发展。亚洲金融危机后,投资者对风险管理的重视达到前所未有的高度,对交易期权的需求和热情逐渐高涨。就在这个时候,韩国、我国台湾和印度三个市场相继推出股指期权,最终这三个市场都奇迹般地快速发展。

目前,我国的期权准备工作如火如荼,商品期权、股指期权和股票期权都呼之欲出,纵观全球期权市场的发展历程,还没有哪一个市场能如此密集地推出多类期权并全部取得成功。我国的内外部环境与印度较为相近,但在金融衍生品的市场积累方面远不如印度,可以预见这三类期权中我国最有可能取得实质性成功的当数股指期权。我国在期权交易的技术准备方面还相当薄弱,市场中也缺乏有经验的期权交易人才。这两项是目前我国期权市场发展过程中面临的两大困局,能否在这两方面取得突破是我国期权市场能否健康发展的关键所在。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1