818期货学习网 > 期货书籍 > 股指期货实战交易系统 >

818期货学习网 > 期货书籍 > 股指期货实战交易系统 >

2014-02-09 11:48 来源:818期货学习网

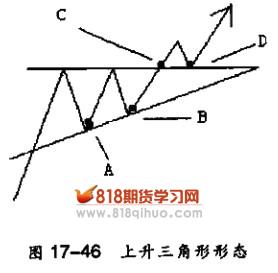

1.上升三角形形态描述

上升三角形形态是中继形态里的重要成员之一,在股价或指数的实际走势中常常会出现它的身影,上升三角形是个股主力构筑的洗筹形态,而在指数上出现是市场的调整形态,它是整个市场主力群体合力叠加形成。

上升三角形的出现在技术含义上表示价格经过一波上涨后进入调整蓄势阶段,当价格调整充分后将会重返升途。

上升三角形的特征:上升三角形出现于上升趋势的中途阶段,当价格在构筑上升三角形后,价格的高点出现在同一水平线位置,且高点最少两个。而上升三角形的低点是一个低点比一个低点高,并且低点也最少两个以上。如果以价格的髙点作为端点画一根线段,将价格的低点作为端点作出另一根线段,那么这两根线段就构成一个倒置的直角三角形。

以该上升三角形的低点为端点作出的线段称为上升三角形的底边支撑线。以该上升三角形的高点为端点作出的线段称为上升三角形的顶边阻力

2.上升三角形形态多空力量搏杀原理

上升三角形出现于上升趋势中途阶段,它的出现即意味着价格进入调整蓄势状态,多方力量上攻至第一个高点后,因为获利盘的兑现从而造成价格回调K跌,当下跌到位后价格重新上涨,第二次的上涨高点刚好与第一个阶段高点处于相同水平位置,接着价格再次下跌,此时在形态上形成了一个外观疑似的“双顶”雏形。为什么市场的调整构筑出上升三角形形态?原因之一就是可以利用上升三角形的前半段形态形似“双顶”来恐吓持有多头仓位的投资者出局,市场的淸理浮筹目的就可以借助“恐吓”达到。在第二个高点与第一个高点构成“平顶”后,价格的下跌没有再次下跌至前阶段性低点就被多方力量的买入托住从而止跌返升。第二个阶段底部低点比第一个阶段底部低点高,当价格构筑第二个低点成功后接着朝上攻击,并突破前高点的阻力价位,至此上升三角形形态构筑完毕,价格重返升途。另外,有的上升三角形在突破阻力线后没有直接朝上攻击,而是返身回抽确认突破的有效性然后再次上升,这就是价格突破后的回抽确认动作。

3.上升三角形形态的规模大小

上升三角形形态的规模大小在技术分析经典译著中从来都没有明确的定义。上升三角形的规模大小可以从构筑过程所耗费的时间及价格上下波动的空间幅度上来进行衡量:

时间上越长者规模越大;反之,则规模越小。

空间幅度上振荡幅度越大者规模越大;反之,则越小。

上升三角形形态中的成交量大小对价格后市的运行也有着重要的影响,因为上升三角形是一个中继调整形态,所以在成交量的表现上通常是不断萎缩,成交量萎缩至地量,间接说明了市场上的浮筹已淸光,调整已接近尾声。上升三角形形态的规模越大说明市场的调整力度越大:反之,则市场的调整力度较小。

4.上升三角形形态与成交量的关系

上升三角形在个股中是主力的洗筹结果,在指数中是整个市场主力群体的合力叠加调整形成,在上升趋势过程中,价格的调整是为了后续的上升更稳,调整的最终目的是清洗短线浮筹,所以表现在成交量上就是成交量的不断萎缩,并且越是处于上升三角形的尾端,成交量越是萎缩至低量。

5.上升三角形形态实战买入做多策略

首先,确定当时的价格是处于上升趋势中途,上升三角形在实战交易过程中有四个较佳的买入点位,在股指期货实战交易中遇到上升三角形形态就可以根据上升三角形形态的四个买点策略进行买入做多。

(1)买点A。买点A是在价格创出第一个阶段高点后接着回调下跌,当价格构筑打造完成第一个阶段底部低点时就买入做多。

在该处买入的止损点位就是以这个阶段底部低点的最低价作为止损点位,如果价格下破该价位就止损离场。

(2)买点B。买点B是在价格越不过前高点而转入第二次回调下跌探底后,但价格却没有跌至第一个低点,而是比第一个低点还要高的前提条件下止跌返升。这在价格趋势理论中形成了“不破前低点,后市将会上涨’’的实战规则,所以在价格止跌返升时买入做多。

该次买入的止损点位可设置在两个地方:

①以第二个低点处的最低价作为止损点位,后市价格如果有效跌穿该止损点位就清仓离场。

②以第一个低点处的最低价作为止损点位,该止损点位较为宽松,它适合风险承受能力较强的投资者,且该止损点位所遭遇的骗线比第一个止损点位少很多。

(3)买点C。买点C是在价格朝上突破上升三角形的上边阻力线后的买入做多,此时可使用突破买入策略建仓做多。

该次买入的止损点位就是以上升三角形的上边阻力线作为参考点,当后市价格在突破该阻力线后如果再次有效击穿该点位时就止损离场。

(4)买点D。买点D是在价格朝上突破上升三角形的上边阻力线后,接着价格冋抽,确认上次的突破有效时,此时价格重新回落至上升三角形的上边阻力线处获得支撑,就可开仓买入做多。

该次买入的止损点位同样是以上升三角形的上边阻力线作为止损价位。

至此,上升三角形的四大买入做多策略已讲述完毕。将这四大买点策略总结归纳后的名称是:

买点A:当价格回调至第一个阶段底部低点止跌企稳后的买入策略是属于逢低吸纳买入做多策略中的一种实战方法。

买点B:在第二个低点买入做多,是因为该次的价格下探没有触及前低点,根据“不破前低点,后市必有一涨”的实战规则,此时可使用“逢低吸纳买入做多策略”进行实战操作。

买点C:突破上升三角形上边阻力线后的买入是属于突破买入策略中的一种实战方法。

买点D:回抽确认买入做多策略,它属于逢低买入做多策略中的其中一种实战方法。

6.上升三角形资金管理策略

在上升三角形中使用资金管理策略的目的是“冒尽可能小的风险从而获取尽可能大的收益”。在上升三角形的四大买点中,收益最大的买点从大到小的排列是:A买点、B买点、C买点与D买点,其中C买点与D买点的买入价位基本相同。

买入风险从大到小的排列依次是:A买点、C买点、B买点、D买点。

在兼顾买入安全性又考虑收益大小的好买点从大到小排列依次是:B买点、D买点、C买点、A买点。

B买点排在第一位是因为该点位的买入做多在风险上较低,而且在收益h又较高。

D买点排在第二位是因为D买点的买入风险最小,但收益排在末位,虽然赚得不多,但安全。

C买点排在第三位是因为从风险的角度衡量,C买点比A买点的风险更小,但比D买点的风险稍大。

A买点排在第四位是因为该点位买入虽然收益达到最大,但风险也是上升三角形四大买点中最大的一个买点。A买点是一个高风险、髙收益的买点。

投资者一定要注意,将上升三角形四大买入策略应用在股指期货实战交易中最忌讳的同样是重仓或满仓交易。股指期货的杠杆放大效应是一把双刃剑,在将收益放大的同时也将风险放大。投资者如果长期重仓或满仓交易,那么将很难逃脱巨亏的命运。为了降低股指期货实战交易中的巨大风险,就需要借助资金管理技术对仓位进行合理的配置。一般情况下,使用在股指期货实战交易中的资金不应超越资金账户中总资金的30%。

上升三角形资金管理实战方法一:使用“由小到大的倒金字塔建仓策略”,在A买点处使用15%左右的资金开仓买入做多,在B买点处使用20%左右的资金开仓买入做多,在C买点处买入30%左右的资金,在D买点处买入35%左右的资金。

上升三角形资金管理实战方法二:使用“分散的建仓策略”,在B买点、C买点、D买点处平摊用于股指期货实战买入的资金。

h升三角形资金管理实战方法三:使用“扩大收益的加码策略”在B买点处买入50%左右的资金,在C买点处加码买入30%左右的资金,在D买点处加码买入20%左右的资金,A买点因为风险较大不开仓买入。

以上的资金管理策略只是从纯技术分析的角度所进行的资金配置,它只是提供一条思路给投资者参照,真正适合投资者自己的资金管理策略必须考虑以下方面,如裁剪衣服一样,量身定做,才适合自身。

(1)投资者自身的风险承受能力大小。

(2)上升三角形形态规模的大小。

(3)出现上升三角形时的市场环境状况。

投资者自身的风险承受能力的大小与持有仓位的大小直接相关,风险承受能力强者持有的仓位可重一点,风险承受能力弱者所持的仓位应该轻—点。

投资者自身的风险承受能力还与止损点位的设置有关。风险承受能力强者的止损点位可设置宽松一点,这样遭遇的骗线也较少;风险承受能力弱者的止损点位可设置严格一点,虽然因为止损点位的严格带来了触发止损的信号变得敏感起来,所遭遇的骗线也较多,但止损正确将会减少很多损失。

7,上升三角形上涨高度预测技术

使用上升三角形形态预测价格后市上涨高度的技术方法有多种,在这里只介绍一种既简单而又较为有效的方法给新进入股市的投资者。

测算方法如下:以该上升三角形的第二个高点的最高价为端点.以该上升三角形的第一个阶段底部低点的最低价为第二个端点作一根线段,再从上升三角形突破上边阻力线的价位朝上画出与线段等长的幅度空间,它就是上升三角形在技术理论上预测的最小上涨幅度。

在实际走势中,如果市场人气旺盛,买力强劲就会造成价格远远升越这个理论预测高度。如果市场环境气氛较为冷清,则价格的升幅可能达不到这个预测高度就会掉头朝下。投资者在实战交易中应该以动态的眼光看待,将理论与实践相结合在实战应用中效果就会更加理想。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1