2014-03-03 19:46 来源:818期货学习网

期货市场的固有规则也会给交易带来风险:

1.保证金风险

(1)提高保证金的强平风险。在成交量过大、持仓量过大、临近交割、临近节假日、新品种上市、涨跌停板、市场异常状态等等情况下,交易所和期货公司都会相应调髙交易持仓保证金(见“杠杆法则”)。如果原本持仓过满,一旦提高保证金,即可能带来超过100%的风险度。届时期货公司的风控部门会通知客户追加保证金或予强制平仓,客观上是干扰了投资者原本的交易计划。

2009年十一国庆长假前,许多公司为了确保节后不出现穿仓风险,将很多品种的保证金调到了20%以上。这种情况下,为了确保原先的仓位不受到干扰,就必须注意交易仓位不能超过50%。

(2)保证金比例过低的穿仓风险。保证金比例过高可能给持仓带来强平风险,保证金比例过低则可能给账户资金带来意外穿仓风险。当过重的仓位在遇到连续反向停板的时候,由于保证金比例低于连续停板的幅度之和,很可能会出现穿仓现象,例如2008年国庆长假后的暴跌行情。

(3)保证金比例过髙情形下的资金成本。保证金比例如果过高,为维持原先的仓位,需要占用更多的现金。资金成本就是多占用的那部分现金所产生的额外的利息损失。

(4)保证金比例过低情形下的资金成本。保证金比例如果过低,对于同比例仓位的操作来说,实际完成了更大的交易量。资金成本就是多完成的交易量所产生的手续费支出。

2.强平风险

(1)反向行情。满仓的情况下,价格只要向不利的方向波动一个价位,期货公司风险度都会超过100%,即资金权益不足以支付持仓所需要的保证金。只要结算风险度超过100%,期货公司的风控部门会循例通知客户追加保证金,否则有权视情况对客户实施强行平仓。只要交易所风险度接近或达到100%,则期货公司一定会对客户实施强行平仓。

(2)临近交割。对于临近交割月的合约处理方法,各个品种的规定有所差异。大连商品交易所、郑州商品交易所规定自然人账户在交割月前必须将所有持仓平掉;上海期货交易所规定黄金期货不允许自然人持仓进入到交割月;其他合约则需要调整相应的持仓手数为5或者10的倍数,否则按规定会在交割前一个月(燃油为前两个月)的最后交易日下午实施强行平仓。

由于交割月前的交易本身已经不活跃,如果期货公司再以市价形式进行强平,很可能会备账户带来不小的损失。所以为了避免被期货公司强平,平时交易的时候应该注意及时跟随主力合约移仓换月,临近交割的持仓自己要及时平掉,不要等期货公司来实施强平。

例如,2010年2月20日,期货公司给客户发出了以下通知:

根据交易所规则,大连商品交易所、郑州商品交易所1103合约持仓自然人不允许进入交割月,上海期货交易所黄金1103合约自然人不允许进入交割月,铜、铝、锌1103合约持仓手数须为5的整数倍,RM103、Wrll03合约的持仓手数须为30手的整数倍,燃料油1104合约持仓手数须为10的整数倍。公司对不符合交易所持仓要求的客户将采取实时强制平仓措施。请客户注意交割风险。

(3)协议平仓。除了中国金融期货交易所以外,其他三家商品期货交易所都规定,一旦行情出现连续三个交易日单边涨跌停板,会采取一系列风控措施,其中最常见、最有效的方法就是休市一天后,协议平仓。协议平仓会逸取亏损比例较大且愿意平仓的仓位与盈利较大的仓位进行平仓了结。在这个过程中,亏损方达到了其成交的目的,盈利方虽然主观上愿意继续持仓而客观上却要被迫出场。

在实施既定的交易计划的时,协议平仓往往是拦腰截断了盈利方的原定计划。要避免协议平仓给盈利账户带来这种风险,可以采用换仓和补回的策略。我们将在“限价法则”中详细讨论。

(4)结算价的风险幻影。因为期货公司风控部门核算风险度的依据是结算价,并不是以市场收盘价。如果投资者以结算价以上的价格重仓做多或者在结算价以下重仓做空,收盘结算后都可能产生风险度过高的情况。这种情况并非账户真实的风险程度,但是也可能引起账户的追保或强平风险。

3.交割风险

(1)套利单在交割期不回归

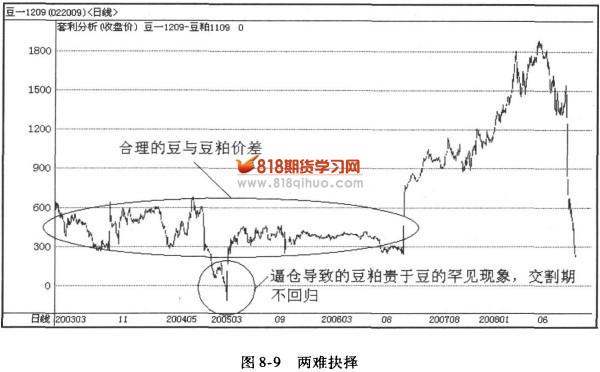

对于内因套利来说,希望能以时间换取空间,让价差最终回到理性的价格区间内。但是有的套利单在交割期前价差仍然不能回归(见图8-9),这个时候就会面临两难:是砍仓出场,还是最终进入现货交割?

对于内因套利来说,拖的时间越久,回归的可能性越低。如果内因关系成立的话,市场会马上纠正,价格会迅速回归。价差如果一直不回归,则证明当前的价差已经被市场所认可,即“长久存在的即是合理的”。所以内因套利者仍然应当遵循短线交易思路。

其次,衡量可能出现的各种情况,比如是否要参与交割。套利本身是个微利行为,如果参与交割,在支付了大量的资金成本、交割费用以及其他未知费用后,是否还能保证利润是一个需要仔细衡量的问题。而且进入交割,还要考虑到许多更具体的问题,如仓单到期、包装更改、品质升贴水,等等。

所以,在调査研究并不充分、风险并不能严格掌握的前提下,内因套利的操作要慎之又慎。

(2)买方资金不足。对于买方交割的企业来说,必须要清楚自身的财务状况。交割是要以初始保证金10倍的货款才可以买到仓单,而如果市场价格在交割前持续下跌,要继续持有亏损的合约头寸还需要大量保证金。加上其他交割费用,买方企业实际需要准备的资金会更多。

如果资金确实不够,则一般只能选择适时平仓释放头寸。但是在交割月成交极其稀少的情况下,很容易产生超出预期的平仓亏损。

(3)卖方货物不足。同样对于准备参与交割的卖方企业来说,货品准备不充分也会引发大风险。其中包括:货物不足、货物未按期交付、未及时入库生成仓单、无法进行仓单质押,等等。卖方的资金需求同样很大,只要其中任何一环出了问题,最终都需要平仓。

(4)增值税风险。在商品合约到期的时候,交割双方需要以一个交割结算价开具增值税发票。在上海的期货交易品种,其交割结算价和最后交易日的交易状况有直接的联系。最后交易日的交易状况会对增值税数额的大小产生直接影响(详见本书“成交法则”)。

4.流动性风险

(1)点差损失。点差损失是指完成交易时,成交价与成交价之前的最新价之间的损失差额。点差一方面来源于由合约设计本身存在的最小变动价位,另一方面如果成交稀少或者行情变动过快,价格不连续也会扩大点差损失。对超短线交易来说,点差损失是决定能否盈利的关键。

所以在交易的时候,为了避免点差损失,要尽量选择交易活跃的主力合约,或者尽可能地延长交易周期。

(2)影响市场。对于大资金来说,如果过大的成交或者持仓影响到了原先市场的走势,则进场、出场都有困难。一般认为,成交或者持仓超过市场1%的时候,就必须考虑流动性给资金带来的风险。

(3)涨跌停板无法成交。任何交易方法都必须考虑到遇涨跌停板无法成交的情况。如果遇到连续反向停板而无法成交的话,亏损金额可能会远远超过预期;同样,需要追涨跌停板追开新仓的时候,若始终无法成交,也会大大降低收益。

如果要降低因为涨跌停板无法成交带来的风险,可以设定“以最新价到板触发交易”,或者在账户中布置锁仓,利用“平仓优先”的原则争取成交,具体内容我们在“限价法则”中进行讨论。

(4)套利演化成单边。如果行情非常极端,出现大面积的涨跌停板,还有可能出现套利系统中一边合约成交,另一边合约不成交的情况。这种情况下,套利系统整体的价差关系就会被极度扭曲。套利一般被认为是一种低风险的操作模式,但是在这种市场流动性消失的状况下,套利的风险可能会远远超过单边持仓。

为了避免这样的风险,在套利交易的时候应避免选择过于冷僻的合约。对于资金较大的套利头寸,有时有必要牺牲一部分资金为市场提供流动性。这点我们会在“结算法则”中详细讨论。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1