2014-07-23 21:47 来源:818期货学习网

由于内地的黄金期现套利集中于上海期货交易所的黄金期货合约和上海黄金交易所的现货合约,所以本节参考了对此深入全面研究的高彦岳先生的相关文章,在此表示感谢。一般而言,所谓的“黄金期现套利”是指当黄金期货市场的某一期货合约与黄金现货市场的某一现货合约在价格上出现了足够价差时,交易者可以利用这两个市场上的两个黄金期货与现货价格的差异,在买入价格较低合约的同时卖出同等数量的价格较高合约,这样就形成了一种对冲交易。随着两个合约价差进一步缩小,交易者认为价差趋于合理时,同时平仓,锁定收益。

就内地黄金交易者而言,所谓的“黄金期现套利交易”就是特指在上海期货交易所和上海黄金交易所这两个市场利用一种商品不同期限合约价格差异,同时建立相反交易头寸进行套利的交易方法。当两个期现合约的价差收益大于这两个合约的套利成本时,就提供了可供套利操作的交易机会。

上海期货交易所和上海黄金交易所分别是中国内地进行黄金期货和黄金现货(也有准期货合约,延期交割)交易的法定场所,这两个交易所提供的黄金期货合约和现货合约之间的足够价差为进行期现套利交易带来了一定的可能。在实际黄金期现套利操作中,交易者首先要解决的问题是选择参与套利的恰当合约,接着是判断特定的价差是否真正有套利机会。

在上海黄金交易所,黄金现货的主要交易方式有五种,即全额交易、Au(T+5)交易、延期交收Au(T+D)交易、3个月以内中短期现货Au(T+X,X=<90)合约交易和延期交收交易Au(T+N)。在这五种交易方式中,后四种交易方式比较类似,而最后一种方式的交易成本最低,比较适合期现套利采用。

我们来仔细考察一下Au(T+N),它改变了Au(T+D)交易按日收取0.2?递延补偿费的做法,Au(T+N)则是在每月的最后一个交易日一笔支付1%递延费即可,同时超期费为0。改良后的Au(T+N)按照延期费发生日又可分作Au(T+N1)交易和Au(T+N2)交易,其中N1指单数月最后一个交易日支付递延费,N2指双数月最后一个交易日支付递延费。

选择进行黄金期现套利的现货合约时要考虑是否具有以下三个条件:①是否具有对冲平仓机制,即可以通过买空卖空开立反向交易合约来对冲平仓掉手中已有的交易合约,这样操作起来会更方便。②成交之后至清算交割之前的时间期限应能够尽可能长,且没有过多限制,这为进行长期套利提供了条件。③合约流动性较强,表现为交易活跃,成交量大。

我们将这三个条件考虑进来,则可以看到以上五种现货交易方式,尽管Au(T+N)交易也具有Au(T+D)交易的不少优点,但是Au(T+N)交易的成交量相对较小,这就使得流动性较低带来的风险较高。所以,理论上应该采用延期交收Au(T+D)作为内地交易者进行黄金期现套利的现货品种。

前面已经提到寻找套利机会要把握好两个关键步骤,下面我们就来看看在内地黄金市场如何完成这两个步骤。

首先是判断价差是否存在和存在的价差是否能够获利。

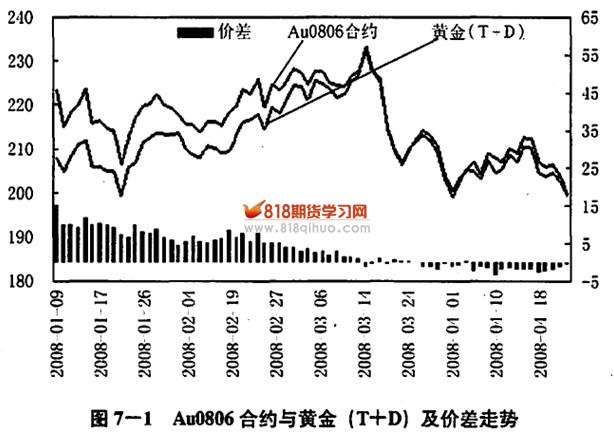

图7-1显示了从2008年1月9日到2008年4月25日,上海黄金交易所的黄金现货Au(T+D)交易价格和上海期货交易所的黄金期货Au0806合约价格走势和价差变化。

从图7-1中可以看出,在这段时间里内地黄金期货Au0806合约与现货Au(T+D)价格走势逐渐由具有较大价差到价差基本消失,再到微小价差闪现。随着市场交易大众的成熟和市场结构的完善,上海黄金交易所的现货合约和上海期货交易所的黄金现货合约之间的价差越来越小。

像图7-1走势这样的情况,是否表明只要存在着黄金期现价差就一定能够进行期现套利交易而获利呢?稍微有点常识的交易者都知道,实际的期现套利操作还需要进一步地精确计量和估算期货理论价格和期货市场实际价格之间是否存在价差。

按照期货理论,期货的理论价格等于现货价格加上持仓成本。而所谓的持仓成本则包括仓储费用、保险费和利息。所以,上海期货交易所市场上的黄金期货的理论价格应当等于上海黄金交易所的黄金现货价格加上一定的持仓成本。就上海黄金交易所的黄金Au(T+D)品种而言,它的主要持仓成本就是资金使用成本、持仓费用和递延费用。

持仓成本中的资金使用成本实际上是一笔资金的机会成本,在持仓成本中所占比例最大。一般以人民币6个月期限贷款利率为依据,从2008年1月9日到2008年4月25日该利率的实际值为4.49%。而递延费又称为延期补偿费,其收取标准为每日0.2?,即1手Au(T+D)合约每日需支付30元左右,自持仓的第二日开始计收,交易成交当日元递延费。从交易的长期时间结构看,递延费对持仓成本影响比较小。与此同时,上海黄金交易所规定买入货权库存每日仓储费为0.6元/千克。

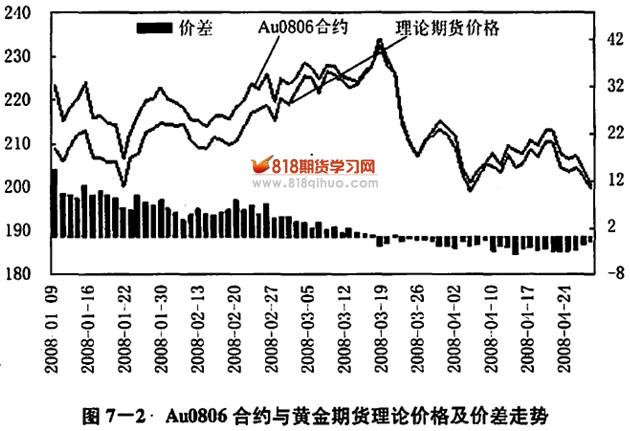

我们将上述持仓成本纳入期货理论价格的计算公式,由此可以得到上海期货交易所黄金期货理论价格(元/克)=上海黄金交易所现货价格X(1+4.59%t/180)+0.0006元(t是合约离到期日的天数)。图7-2是根据上述公式计算出来的黄金期货理论价格和上海期货交易所黄金期货主力合约Au0806合约市场价格的对比图。

从图7-2中可以看出.在采用了考虑持仓成本的期货理论价格后,期货合约实际价格与期货理论价格仍然存在着很大的套利空间。当市场上出现黄金期货价格高于现货价格导致不合理价差产生时,在现货市场上买入黄金现货合约,同时在期货市场上卖出黄金期货合约;在价差缩小至合理范围时,卖出同等数量的同一黄金现货合约平仓,同时在期货市场买入同等数量的同一期货合约平仓。

不过,明显的短期套利机会很容易被是参与大众说运用,从而使得一价定律发挥作用,上海黄金交易所现货和上海期货交易所的黄金期货之间的价差套利应该不会持续太久,其套利空间很难为一般散户所运用,所以我们这里只是简单地介绍一下,如果想要深入了解期现套利的技术,势必要深入学习金融计量学和程序化交易,同时利用交易杠杆来扩大利润幅度,这已经超出了本书的介绍范围,需要大家找到进一步的进阶资料加以学习。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1