2016-04-06 19:23 来源:818期货学习网

上一期海通期货期权投资者教育专栏文章提到了随机波动率的概念,今天我们就给大家介绍一下随机波动率的经典模型之一——Heston模型。

作为期权定价最经典的理论模型,B-S模型取得了巨大的成功,然而B-S模型还有一些明显的不足,其中重要一点就是对于标的资产波动率固定的假设。期权的价格可以体现在隐含波动率上,而期权的隐含波动率一般是变化的,行权价格和到期时间不同的期权合约,隐含波动率通常也会不同,而这些显然与B-S模型的假设不相符。

为了克服之前所提到的诸多问题,更加准确地为期权定价,我们使用随机波动率模型来优化期权价格的计算。随机波动率模型认为波动率本身随着价格变化而变化,并且这一变化过程符合随机过程。主要思路是将标的资产价格的波动率描述为一个由价格水平、波动率均值回归趋势和波动率方差控制的随机过程。这样一来就可以对波动率的变化进行动态刻画,从而提供对期权进行更加准确定价的可能。随机波动率模型中比较经典的就是Heston模型。Heston在1993年提出这种模型,该模型假设资产价格服从一个扩散过程,并考虑资产价格和资产波动率的相关性。在这个模型中,期权的价格是通过计算看涨期权到期时落在实值区域的概率得到的。Heston模型考虑了波动率与标的资产价格回报之间的相关性,相关性参数的刻画尤为重要,它反映了价格变动的偏度,也很大程度上显示了价格回报尖峰厚尾的特点。

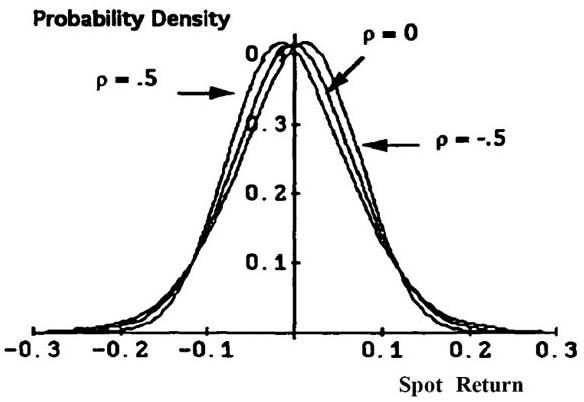

下图展示了不同相关性条件下标的收益率的概率分布情况,当相关系数ρ>0时,价格回报厚尾右偏,因为波动率随回报的变大而变大,会对价格变动起到放大作用。与之相对,当相关系数ρ<0时,价格回报厚尾左偏,因为波动率随回报的变大而变小,会对价格变动起到减小作用。相关系数之所以重要,主要是因为通过对波动率变化的精确捕捉,可以在不同相关关系背景下为期权找到正确的价格。

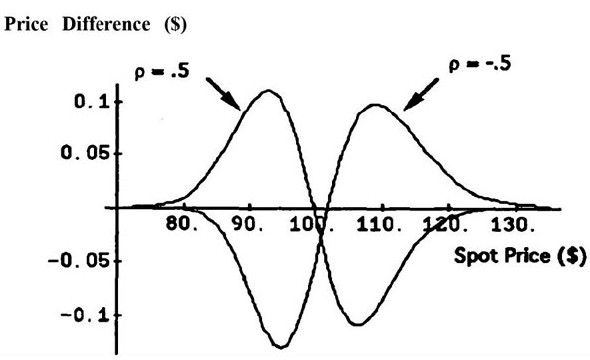

由于B-S模型和Heston模型对于标的资产波动率假设的不同,二者对相同期权产生的定价也势必会不同,下图是假设波动率与回报相关系数ρ分别为-0.5和与0.5时,Heston模型与B-S模型对看涨期权定价的差异随标的价格变动的变化情况(图中期权行权价格均为100)。

从上图中可以看出,当波动率与回报正相关时,实值看涨期权(标的价格高于行权价格100)若以Heston模型定价会比B-S模型定价便宜,但若是虚值看涨期权(标的价格低于行权价格100)则会比B-S模型定价更贵。相反,若波动率与回报为负相关时,实值看涨期权以Heston模型定价会比B-S模型定价更贵,虚值看涨期权则会比B-S模型定价更便宜。

在现实市场中,虚值和实值看涨期权的交易价格通常都会高于B-S模型所给出的价格,所以我们可以认为对看涨期权定价时,若期权为虚值状态,设置其相关性为正相关,反之为实值状态时,设置其相关性为负相关以拟合实际的市场状况。如此,我们便能得出更符合市场状况的隐含波动率曲线。(原文来自:海通期货期权部杨磊)

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1