2016-08-29 21:53 来源:818期货学习网

以价差化方式构建期权组合是最基本的期权策略形式,这类期权组合通常具有风险和收益均有限的盈亏特征,在实际应用中非常广泛。然而,通常被忽略的是,期权价差化除了是一种基本的期权组合构造方法,其本身还具有非常强的风险管理效用。本文在介绍期权价差化构造方法的基础上,以实例展示期权价差化的风险管理功能。

期权价差化的构造方法

随着标的资产价格的涨跌,交易所通常会加挂不同执行价格的期权,导致每一个月份期权系列的合约数量众多,这为期权价差化提供了便利。所谓期权价差化,是指利用相同到期日、不同执行价格的期权构造组合策略,价差化方式不同,其作用也有所区别。

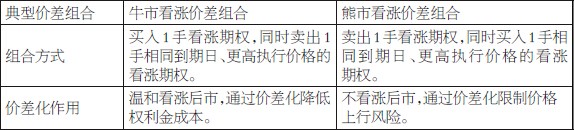

表为期权价差化构造方式

对于看跌期权,同样可以参照上表进行价差化组合,在此不再赘述。

用价差化进行风险管理

价差化之所以具备风险管理功能,在于价差化使得期权组合中的头寸形成对冲效应,大大降低风险,这是其风险管理的核心所在。下面以大商所拟推出的豆粕期权为例,说明价差化的风险管理功能。

假设,当豆粕期货价格为3000元/吨时,投资者买入1手9月到期、执行价格为3000元/吨的豆粕平值看涨期权,付出权利金121元/吨,其风险收益如下表所示:

表为买入期权盈亏分析

由上表可见,该策略风险有限,理论上可以不做风险管理,但需要注意的是总亏损=单次亏损额×次数,多次的小额亏损同样可以造成大额亏损,所以适时进行风控操作是明智之选。

价差化在下跌亏损中的应用

当亏损出现时,除了坚持持有和直接平仓外,还可以价差化,将单一期权多头转换为价差组合。

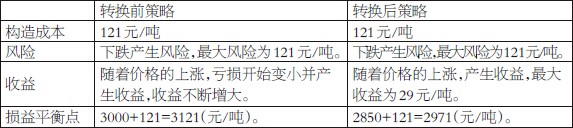

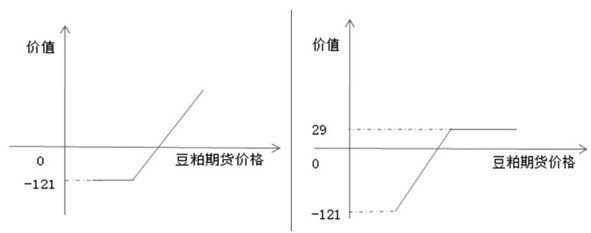

假设,一周后豆粕期货价格下跌至2850元/吨,权利金降至54元/吨,浮亏67元/吨。下面以价差化形式改善风险收益,首先将执行价格为3000元/吨的豆粕平值看涨期权平仓,实现亏损67元/吨,同时卖出1手相同到期日、执行价格为3000元/吨的豆粕平值看涨期权,得到权利金54元/吨,最后买入1手9月到期、执行价格为2850元/吨的看涨期权,付出权利金108元/吨。

此时,总体仓位为:卖出9月到期、执行价格为2850元/吨的看涨期权,买入9月到期、执行价格为3000元/吨的看涨期权,从而构成牛市价差期权策略。

表为价差化前后盈亏状况对比

图为价差化前策略 图为价差化后策略

很显然,通过垂直价差化的转换,在不改变策略成本的基础上,价差化产生了两种效用:一方面,降低了损益平衡点,豆粕期货价格稍有反弹便使得组合有所收益,极大降低了风险;另一方面,价差化限制了豆粕期货价格后期大幅上涨产生的潜在巨大收益。总体来说,价差化利大于弊,在亏损产生时,限制风险也许是比憧憬未来巨大收益更为实际的选择。

价差化在上涨盈利中的应用

价差化不仅对下跌风险有所限制,对上涨盈利同样起到改善持仓的作用。

假设,一周后豆粕期货价格上涨至3200元/吨,权利金变为240元/吨,浮盈119元/吨。下面以价差形式改善风险收益,在原有的持仓基础上,直接卖出1手9月到期、执行价格为3200元/吨的看涨期权,得到权利金110元/吨。

此时,总体仓位为:买入9月到期、执行价格为3000元/吨的看涨期权,卖出9月到期、执行价格为3200元/吨的看涨期权,构成牛市价差期权策略。

表为价差化前后盈亏状况对比

由上表可知,在盈利状态下,价差化转换同样限制了上方盈利空间,但它降低了损益平衡点和构造成本,进一步增加了获胜概率,降低了豆粕期货价格后期大幅下跌带来的风险。

事实上,价差化更多的是一种风险管理思想,在实战中不断总结,相信能够有效提高交易绩效。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1