2014-11-26 21:56 来源:818期货学习网

操作方式

二元期权是当前流行的操作简单的投资工具之一。它的操作方式为,投资者选择一种标的资产,基于该标的资产在规定时间内价格是低于还是高于执行价来决定是否获得收益。例如,当投资者就标普500指数买入未来1小时内执行价为2000点的看涨二元期权,1小时后指数价格为2000点或2000点以上时,投资者便能够获得收益;而当1小时后指数跌到2000点以下时,投资者便将承担损失,即便1小时后指数为1999.99点。也就是说,投资者要么获得收益,要么承受亏损,且收益与亏损金额是固定的。基于这一特性,二元期权也被称为非有即无期权(all-or-nothing option)和固定收益期权(FRO)。

二元期权的收益与亏损往往是不对称的,例如,对CBOE交易的二元期权来说,当投资者判断准确时,可以获得100美元的收益,而当投资者判断错误时,收益为0,将损失全部本金。对场外网站交易平台来说,通常会让投资者判断一段时间内标的价格会涨还是会跌,投资会以返还本金的方式进行,当投资者判断失误时将损失部分投资的本金。例如,如果投资者对标的判断准确时可以获得本金70%的回报,那么他当亏损时,交易平台可能只返还本金的15%,也就是当投资本金是100元时,投资者的潜在收益是70元,亏损时只能拿回15元,亏损85元。投资者可以选择更高的本金回报,但代价是亏损时本金返还的比例更低。

二元期权是期权合约的一个变形,它与普通期权的操作方式有所不同。对普通期权来说,当投资者在交易看跌或看涨期权合约时,实际上是在预测标的资产在一定时间内的价格,而对二元期权来说,投资者在交易二元期权时实则是在预测标的资产价格是否会到达某个预定水平,而不是最终具体的价格点。两者的损益结构与风险程度均不一样。

场内与场外二元期权的区别

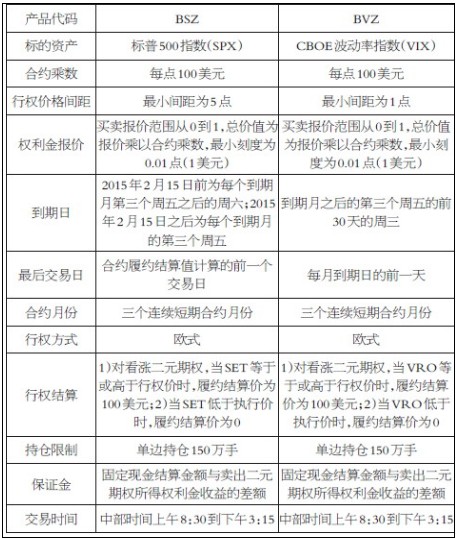

场内二元期权与场外二元期权有一定区别,场内二元期权与普通期权相似性更大。以CBOE为例,当前CBOE交易两个二元期权品种:以标普500指数(SPX)为标的的二元期权和以波动率指数(VIX)为标的的二元期权。

由下表可以看出,除了二元期权自身交易的特性以外,场内二元期权与普通期权较为相似。相比之下,场外二元期权更具灵活性。当前二元期权的交易主要集中于在线网站交易,个别交易商推出了桌面交易客户端。场外交易的二元期权标的更加丰富,到期时间更多也更短,门槛也更低。对大多数网站交易平台来说,投资几乎是零门槛,且标的丰富,几乎覆盖全球股票、指数、外汇与商品,投资金额可灵活选择,到期时间较短,通常为1分钟、2分钟、5分钟、1小时等,投资者通常只需要选择在到期时间标的资产的价格相对于买卖二元期权的时点会涨还是会跌,而无需选择具体的执行价格,这一系列的特点吸引了大量投资者。

然而,场外二元期权交易存在更大的风险,在进行交易时,潜在收益与风险往往是极不对称的,当投资者对形势判断错误时,网站只返还相当少部分的本金,投资者将损失大部分本金,交易本身就是负和博弈。

表为SPX和VIX二元期权合约

注:SET是标普500指数期权的履约结算价值,它利用一级市场各成分股到期日前最后一个交易日开盘报告的买卖价格计算出来;VRO是波动率指数期权的履约结算价值,它是VIX指数的特别开盘报价,通过利用计算指数的一系列期权的开盘价计算出来

此外,在对二元期权的交易中,网站在概率上占优势,举例说明,假设投资者的潜在收益与亏损分别为70元和85元,在1000笔交易中,若要使盈亏相抵,投资者必须赢549笔交易,获利38430元,才能与另外451笔亏损的38335元勉强抵消,即交易的胜率需达到54.9%才能盈亏相抵。

在网页交易平台中,到期时间较短,在如此短的时间内,标的价格的走势往往更具随机性,判断其走势也更加困难,此时网站占据的概率优势使投资者获利更加困难。因而网页平台上的二元期权交易看上去似乎类似于赌博,但它与赌博的本质差异在于,二元期权建立在对标的资产价格走势的分析之上,它有基本面与技术分析的支撑,而对赌博来说,它完全靠运气,但如果将赌博的习惯带到二元期权的投资上的话,二元期权投资也就成为一种赌博形式。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1