818期货学习网 > 外汇知识 > 交易圣经:系统交易赢利要诀 >

2014-10-01 18:40 来源:818期货学习网

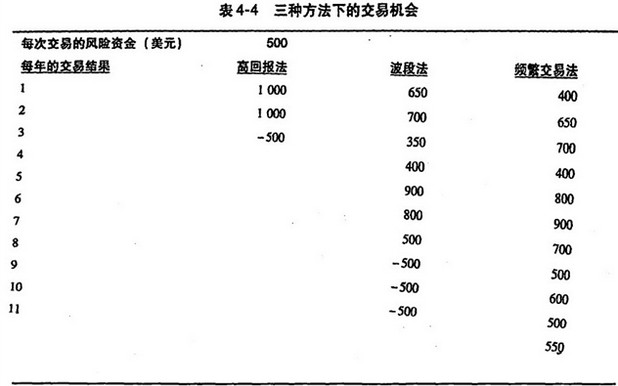

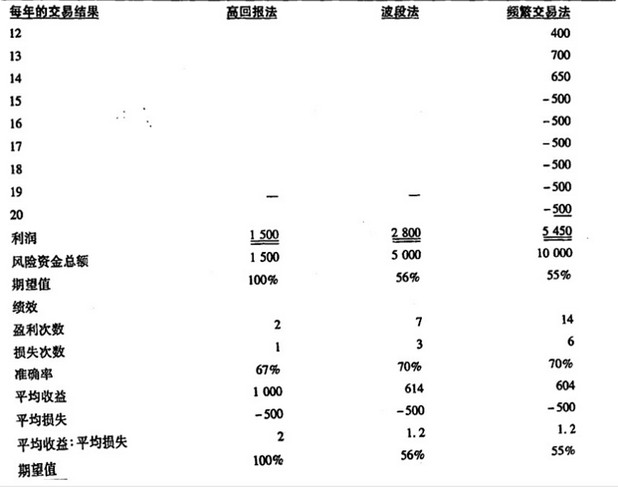

在每个方法中,假设每笔交易的风险资金为固定的500美元,则10次交易的风险资金总额为5000美元。这些方法之间的差异体现在准确率和平均收益两方面。这些差异将有助于你体会到预期的重要性。

综上所述,一号交易系统有60%的准确率,平均收益达500美元。证券经纪人具有显著的准确率90%和最低的平均收益300美元。波段法具有70%的高准确率和614美元的较高平均收益。趋势法只有30%的较低准确率,但有着最高的平均收益2267美元。

哪一个是最优的方法?答案是趋势法。它的最高利润达到3300美元,并有66%的最高预期,尽管它只有30%的准确率。

奇怪,是不是?准确率最低的方法却具有最高的利润和最高预期。然而,这并不表明所有低准确率的方法都将有最高的预期。我只是想说明预期的重要性,如果低准确度系统的平均收益明显高于其平均损失,就可以得到一个不错的预期值。

显然,准确性并不是那么重要。最重要的是制定一个可能产生积极预期的方法。预期值是由准确率和回报率决定的。

作为风险管理者,你应该制定方法以达到一定的预期值,而不是准确率。你进入市场,你应该为了预期交易,而不是准确度。

这都与预期有关,不要太关心你的准确率或平均收按平均损失回报率。应该把注意力集中到你的预期提高准确度和平均收益/平均损失的回报率是减小破产风险的重要工具。当你把准确度和平均收益-平均损失的回报率结合起来考虑时,你正朝着预期目标前进,这是抵御破产风险的重要武器。

制定一个可能产生积极预期的方法,将增加你的生存机会。这是一个交易计划,在较长时间里产生足够的收益,不仅可以弥补损失,还能有一定的利润。我的交易策略在交易时就有一个积极预期。

为了能在交易中生存,必须要有预期。预期就是你的利器,无预期的交易无异于拿刀与枪对峙,太不明智了。然而,预期只是我的圣杯的一半,另一半则是机会。

机会

简单地说,机会是指你可以实现你的预期的次数。你可以采用高预期的方法进行交易,但除非你存在这样的机会,否则不会有什么好结果。看看下面的例子,如表4-4所示。

如果你只关心预期,你将偏好用高回报法交易。其100%的预期值明显优于波段法和频繁交易法。是这样吗?高回报法是最优交易方法吗?当然不是,因为它虽然具有最高的预期,但它只生产于1500美元的利润,因为在一年内只有很少几次交易机会。因此,高回报法是三种方法中最无效的方法。

波段法和频繁交易法在很多方面似乎很一致,两者都有相同的精密度(70%)、相似的平均收益($614和$604)和差不多的预期(56%和55%)。那么,这两者之间你该如何选择?你需要看看它们呈现出的机会。在同一期间,频繁交易法有20个交易机会,而波段法只有10个交易机会。因此,频繁交易法产生了一个更高的利润,达5450美元,而波段只有10个交易机会。因此,频繁交易法产生了一个更高的利润,达5450美元,而波段法只有2800美元。频繁交易法有机会使10个额外的交易机会都实现56%的预期。因此,频繁交易法优于波段法。

这里透露的信息是,你必须考虑到你的方法将呈现给你的机会。即使你发现了神话中的圣杯,但如果神话中的圣杯,但如果它每年只有一次交易机会,那也没什么好的。每年交易一次是不够的。将预期与机会相结合,你才会真正拥有属于你的交易圣杯。

等你认识到以下两点,我们再继续其他的启蒙内容。

》作为风险管理者,你必须制定权衡了预期和机会的方法。

》作为交易者,你的交易要考虑的是预期和机会,而不是准确度。

如果你能够在交易中生存下来,那么是预期和机会让你的交易账户余额增加,而不是趋势线、指标或权威专家。

如果你想要生存和成功,只想着赚钱是不够的。你要知道你的预期,并寻求最大化,这并不是通过提高准确率就能实现的。现在你应该知道,如果你想提高预期,可以通过牺牲准确率来提高回报率。此外,你不应该按照最高预期来制定方法,这样会减少机会。

如果你制定了一个具有很好的预期值的方法,但发现它没有提供足够的机会,你就必须想办法增加你的机会。

最简单的方法是,增加其他市场的交易。如果你增加了1个市场,你的机会就会增加1倍,增加第3个,你的机会是原来的3倍,等等。假设你的账户可以承受额外的保证金要求,而且你能承受潜在的额外损失,那么一揽子市场交易就不失为一条明智的途径,可以为你的方法提供更多的机会。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1