2016-11-22 19:23 来源:818期货学习网

众所周知,期权价格是由其内在价值和时间价值构成。在其他条件不变的情况下,随着到期日的临近,时间价值将会迅速缩减至零,仅剩内在价值,期权价格也会下跌。如果我们可以在临近到期日前,采取适当的到期日策略,以较低的价格买入期权并持有到期,那么期权到期时的内在价值可能会远远高于之前付出的权利金成本,我们因此而获益,相当于我们以较低的价格购买了期权的未来无限可能。需要指出的是,因为深度虚值期权,风险极高且交易缺乏可行性,所以策略不考虑深度虚值期权。

本次策略模拟基于沪深300股指期权,我们选取近4年HS300期货主力合约所有交易日的数据,通过BSM模型计算沪深300股指期权的理论价格。通过计算可以发现,虚值期权由于没有内在价值,随着到期日的逼近,虚值期权价格快速下跌,直至到期日接近0。对比平值和实值期权的价格,不难发现,平值期权总体价格低于实值一档期权一半以上,且平值期权随着到期日临近,价格有着明显的下降趋势。实值一档期权随着到期日的逼近,下降幅度较慢,波动不大。

为了使交易策略具有可比性,假设每次购买期权总金额固定为10万元,分别购买距到期日4天,3天,2天,1天的实值和平值的看涨与看跌期权并且持有到期。在到期日时得到两种情况下的损益,再扣除权利金成本,得到收益全部累积加总,即累计收益进行对比分析。

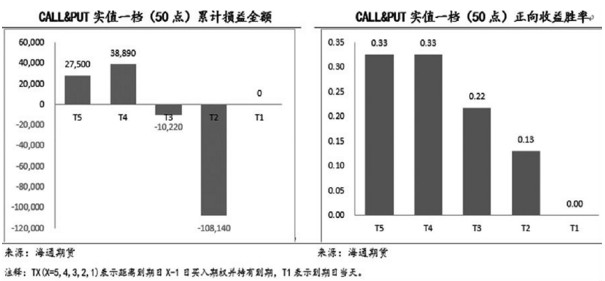

首先,考虑实值看涨与看跌期权的损益情况。如图1可以看到,距离到期日第二天(T3)买入实值看涨和看跌期权累计收益率开始为负,而在到期日前一天(T2)买入,其亏损最大,累计亏损额高达10.8万元。所以买入实值看涨和看跌期权不一定拥有正向收益,且不同策略日间差异颇大。

正向收益胜率(见图2)说明在46次到期日机会中,不同到期日持有实值期权共有正向收益占的比率为多少。由图2发现,距离到期日第四天(T5)和第三天(T4)持有实值期权,46次机会中获得正向净收益的次数均为15次,即胜率皆为32.61%。因此,在实值一档期权的策略下,距离到期日第四天或第三天购买实值期权,可以获得较高的收益。但正向收益几率较低,在市场波动风险大时,可能会面临较高的亏损,需要谨慎使用该策略。

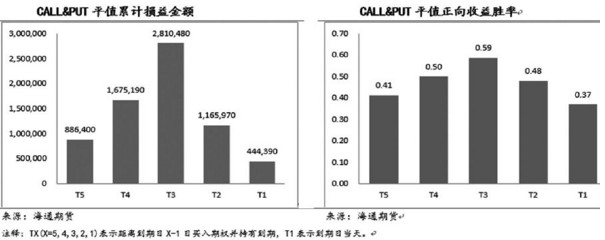

同理,考虑买入平值看涨和看跌期权的损益情况。如图3可以发现,买入平值策略有明显的正向收益,且收益金额均很高。特别是距离到期日第二天(T3)买入并持有到期的累计收益可以达到281万。从图4可以看到,在平值策略下临近到期日持有期权皆可以获得很高的正向胜率,特别是距离到期日第三天(T4)和距离到期日第二天(T3)两种策略,胜率分别为50%和58.7%。即在46次到期日套利机会中,两种策略分别可以获取23次和27次正向收益。

通过进一步观察,可以发现距离到期日第二天(T3)策略的收益额很高主要源于少数几笔收益极高,因而拉大了总体累计金额。虽然T3策略获得的总体正向收益次数多于T4策略,但是该策略本身稳定性较差。相较之下,T4比T3到期日策略的收益更为分散,且收益值稳定度相对较高。

总体而言,平值情况下,无论从累计收益金额还是能够获取正向收益的概率来看,都可以获取很好的效果。因而,在我们不能预计市场行情的情况下,在期权临近到期时同时买入平值看涨期权和看跌期权,依旧有较大的几率获取正收益。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1