2014-08-11 21:32 来源:818期货学习网

经济合作与发展组织的购买力平价指数 一个更为正式的指数是由经济合作与发展组织(OECD)制定的。在购买力平价的一个联合项目中,经济合作与发展组织和欧洲统计局分担了计算购买力平价的任务。有关各个货币兑美元是被高估或是被低估的最新信息,可以在OECD的网站(www.oecd.org)上找到。OECD会公布一份图表,列出了主要工业国家的物价水平。每一列表示了,在各个国家购买一篮子同类的消费品和服务,所需要花费的特定货币单位的金额。每当用本国的货币去表示一篮子有代表性的消费品和服务时,成本就是100个单位。然后,绘制出图表,去比较货币的购买力平价和它的实际汇率。这个图表会每个星期更新一次,以反映最近的汇率。对购买力平价的评估在一年内会更新两次,以反映对它的最新估计。购买力平价的估计,是来自OECD的研究成果;然而,不应该把它们视为最后的和最权威的数字。不同的计算方法会得出不同的购买力平价汇率。

根据经济合作与发展组织在2002年9月的资料,美元兑加拿大元的汇率是1.58,而美国的物价水平相比加拿大的物价水平是122,转换成汇率就是1.22。根据购买力平价模型美元兑加拿大元再次被大幅高估超过25%(毕竟与“巨无霸”指数得出的数字相差不是太远)。

购买力平价的局限性 购买力平价理论只适用于长期的基本面分析。购买力平价背后的经济力量最终会使货币的购买力达到均衡的状态。然而,这需要花费很多年的时间。一个典型的时间跨度要5~10年。

购买力平价的主要缺陷是,它假定可以轻易地进行商品贸易,没有考虑诸如关税、配额,或者税收。例如,当美国宣布对进口商品实施新的关税,国内生产商品的成本就会上升;但是,这些成本的上升并没有反映在美国购买力平价的图表上。

当权衡购买力平价时,还有其他的因素需要考虑:通货膨胀、利率差异、公布的经济数据/经济报告、资产市场、贸易流动和政治发展动向。事实上,在决定汇率时,购买力平价只是交易者应当运用的多种理论中的一种。

利率平价(Interst Rate Parity)

利率平价理论认为,如果两种不同的货币有不同的利率,那么为了防止无风险的套利,利率的差异将反映为远期汇率的升水(premium)或者贴水(discount)。

例如,如果美国的利率是3%,而日本的利率是1%,那么为了防止无风险的套利,美元兑日元应当贬值2%。当天公布的远期汇率反映了将来的汇率。在我们的例子中,美元的远期汇率被称为“贴水”。原因在于,远期汇率比较起即期汇率,只能买到较少的日元。相反,日元则被称为“升水”。

在近年来,利率平价理论被证明很少起作用。通常来说,有较高利率的货币会上升,是由于中央银行决定通过提高利率去为高速增长的经济实行减速。这和无风险的套利没有任何关系。

货币模型(Monetary Model)

货币模型的论点是,汇率由一个国家的货币政策所决定。根据货币模型,如果国家有一个稳定的货币政策,其货币通常会升值。相反,如果一个国家的货币政策是飘忽不定的或者过度扩张的,通常会看到其货币发生贬值。

如何使用货币模型 在这个理论下,以下的几个因素会影响汇率:

·一个国家的货币供应。

·预期未来的货币供应水平。

·一个国家货币供应的增长率。

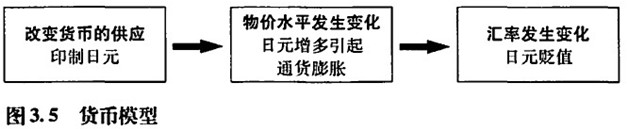

货币供应的趋势会使汇率出现变化。要了解和判断货币供应的趋势,上述所有的因素都是关键所在。例如,在过去的10年间,日本的经济陷入了衰退。日元的利率接近为零。年度预算赤字使日本政府不能通过扩大开支去刺激经济。想要使经济复苏,日本的官员只剩下一个工具:印制更多的钱。通过买入股票和债券,日本中央银行增加了国家的货币供应,这就引起了通货膨胀,继而促使汇率发生变化。图3.5的例子应用了货币模型,描述了改变货币供应所产生的影响。

事实上,在过度扩张的货币政策方面,货币模型是最成功的。一个国家想要阻止它的货币被急速地贬值,可用的方法不多,其中一个就是实施紧缩的货币政策。例如,在亚洲金融危机中,港元受到投机者的组击。为了保卫港元和美元的挂钩汇率,香港政府把利率提高到300%。这个策略非常奏效,如此高昂的利率把投机者清除出场。但是,不利的方面是,香港的经济会有陷入衰退的危险。最终,挂钩汇率得以维持。货币模型起了作用。

货币模型的局限性 因为货币模型没有考虑到贸易流动和资本流动,所以很少经济学家会毫无保留地支持货币模型。例如,在整个2002年,比较起美国和欧洲联盟,英国有较高的利率、增长率和通胀率,但是,英镑兑美元和兑欧元都出现升值。事实上,正是由于自由流动的“热钱”出现,货币模型受到了极大的挑战。货币模型认为,高利率通常是通货膨胀增长的信号,继而会出现货币的贬值。但是,它没有考虑到,由于较高的利息收益率,或者由于繁荣兴旺的股票市场,它们所引起的资本流入会发生作用,可能导致货币出现升值。

无论如何,货币模型是基本面分析中几个有用的工具之一,可以结合其他的模型一起使用,来分析汇率的走向。

实际利率差异模型(Real Interest Rate Differential Model)

实际利率差异理论认为,汇率的波动取决于一个国家的利率水平。有高利率的国家,应该看到它的货币升值,而实行低利率的国家,应当看到其货币贬值。

模型的基本要点 一个国家一旦提高了利率,国际投资者会发现,该国货币的收益率更具有吸引力,因而尽可能地买入该国的货币。图3.6显示了,这个理论在2003年得到了证实。当时的利率差异处于近年来最大的水平。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1