818期货学习网 > 期货书籍 > 股指期货基础知识与操盘技巧 >

818期货学习网 > 期货书籍 > 股指期货基础知识与操盘技巧 >

2014-04-08 19:35 来源:818期货学习网

一般来说进行期现套利决策常被使用的方法是通过对比股指期货的实际价格和理论价格来判断是否存在套利的机会:当实际价格髙于理论价格时,卖空指数期货,买入指数现货,而当期货实际价格低于理论价格时,买入指数期货并卖空指数现货。但是利用这种方法需要涉及很多的计算参数,特别是需要考虑指数的分红率、适用的市场利率,而这些因素都不容易确定,导致在实际操作中的难度增大,存在很多不便。而通过观察基差与交易费用的对比关系来判断是否存在进行股指期货期现套利的机会,则简单明了得多。

1.基差对股指期货期现套利的影响

在基差趋强的正向市场中,进行股指期货空头交易同时进行现货指数的多头交易是有利可图的,当市场价格上涨时,现货指数的上涨幅度大于期货指数的上涨幅度,因而现货指数多头交易的盈利会超过期货指数空头交易的损失,使两种交易最终产生净盈利I而在市场价格下跌时,期货指数的下降幅度大于现货指数的下降幅度,从而期货空头的交易盈利大于现货指数多头的交易亏损,使期现套利交易的结果同样为净盈利。在不计交易手续费和复制现货指数的冲击成本的情况下,这两种套利交易的净盈利都是期初基差的绝对值。

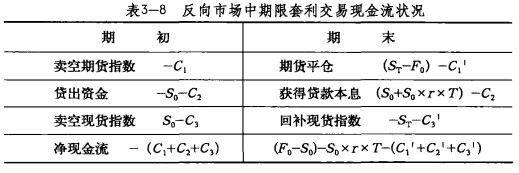

而在基差趋弱的反向市场中,进行股指期货的多头交易并同时进行现货指数的空头交易能够获得净收益。在市场价格上涨的行情中,由于基差是呈走弱的趋势,期货指数的上涨幅度大于现货指数的上涨幅度,此时股指期货多头交易带来的盈利会大于现货指数空头交易带来的损失,使套利交易的结果为净盈利;而在市场价格下跌的行情中,现货指数的下降幅度会大于期货指数的下降幅度,从而使现货指数空头交易的盈利大于指数期货多头交易的损失,使套利交易产生净盈利。两种情况的套利交易在不计期货和现货市场手续费和复制现货指数走势冲击成本时,交易净盈利为期初股指期货和现货的基差水平。

2.手续费对股指期货期现套利的影响

然而,在实际操作中要计算是否存在股指期货期现套利的机会,除了观察期货和现货指数的基差外,还要计算期货和现货指数交易手续费对套利交易结果的影响,只有当基差变化带来的套利收益多于期货和现货交易的手续费时,套利交易才会获得净利润,此时才值得进行股指期货的期现套利;相反如果基差变化比较小,仅根据基差数值进行的套利交易所带来的收益无法弥补手续费损失时,进行期现套利无法获得利润,就不值得进行股指期货的期现套利交易。因此根据基差变化进行股指期货的期现套利交易时,要同时考虑基差和手续费两个参数。

3.通过基差与手续费的对比捕捉套利机会

通过基差与手续费的对比捕捉套利机会最好的办法是建立一套实用的套利模型。目根据套利交易期间的净现金流变化,通过比较期初和期末的净现金流量,进行是否进行套利交易的决策。在该类模型中,当期末交易产生的净现金流量比期初交易的净现金流量大时,可以判断值得进行套利交易,.否则当期末净现金流小于期初净现金流时,交易无法产生利润,就不应该进行套利交易。

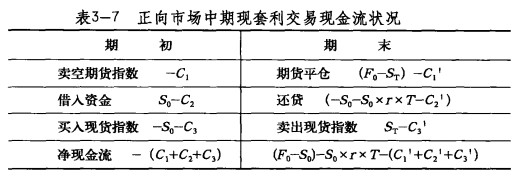

首先判断在正向市场(在正常情况下,现货价格低于期货价格或近期月份合约价格低于远期月份合约价格,称为“正向市场”。“正向市场”又称为“正常市场”)中的套利交易模型:在正向市场中期初基差为负值,到股指期货交割日时基差会近似于零,因此基差走势是趋强的,此时可以考虑做卖空指数的同时做多头现货指数的套利交易。到股指期货的最后交易日或接近该日时,基差会逐步接近于零,甚至近似于零,此时由于基差的变化这种期现套利交易可以获得收益。在进行实际决策时,还要考虑交易手续费的影响,当套利交易的收益能够弥补手续费损失时,可以决定进行股指期货的期现套利。在该种套利交易中现金流状况如表3-7所示:

在表3-7中,C1、C2和C3分别表示期初股指期货交易的手续费、资金借贷交易的手续费(如果资金借贷不需要花费手续费,则该手续费为零)和买入现货指数所需的手续费;C1'、C2'和C3'分别表示期末的三种手续费,S0和F0表示期初的现货指数和期货指数价格,ST为交割日现货指数价格;r为资金借贷利息率。在模型中如果交易者不是通过借贷资金买入现货指数,而是使用自有资金进行交易的话,可以将虎为资金的机会成本。

由基差公式得:B0=S0-F0,在正向市场中F0>S0,因此F0-S0=|B0|,在套利交易中,当(F0—S0)—SG*r*T—时,存在套利利润。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1