2014-02-11 19:27 来源:818期货学习网

[例3-22]3月15日,某套利者在芝加哥期货交易所买进执行价格为750美分/蒲式耳的5月份大豆看涨期权合约,支付的权利金为10美分,同时卖出执行价格为760美分/蒲式耳的5月份大豆看涨期权合约,获得的权利金为6美分,该套利操作的权利金净支付为4美分。

如果大豆期货价格上涨,假设3月25日涨至775美分/蒲式耳,执行价格为750美分/蒲式耳的看涨期权的权利金相应上涨至30美分/蒲式耳,执行价格为760美分/蒲式耳的看涨期权的权利金相应上涨至20美分/蒲式耳,该套利者可以同时将这两个看涨期权平仓,获得的权利金为10美分/蒲式耳。从整个套利操作上看,该套利获得的权利金净盈利为6美分/蒲式耳。

如果大豆期货价格下跌,假设3月25日跌至735美分/蒲式耳,两个期权的权利金均跌至1美分/蒲式耳,该套利者同时将两个期权合约平仓,权利金差额为零。从整个套利操作看,净亏损为4美分/蒲式耳。

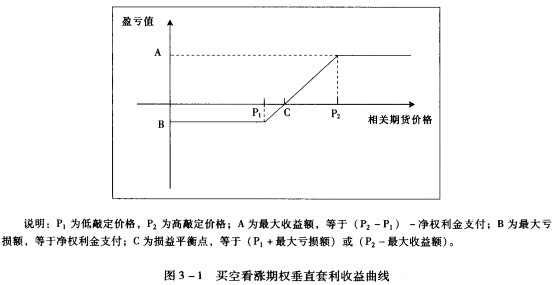

买空看涨期权垂直套利的收益曲线如图3-1所示。

图3-1买空看涨期权垂直套利收益曲线从图3-1中可以看到,进行买空看涨期权垂直套利所面临的收益和风险都是有限的,最大收益等于敲定价格差减去净权利金支付,最大风险是净权利金支付。

(2)买空看跌期权垂直套利,又称为牛市看跌期权垂直套利,是指买进低敲定价格的看跌期权合约的同时卖出相同到期月份的高敲定价格的看跌期权合约的套利交易。这种套利方式同样适用于套利者预期价格将会有一定幅度的上涨但对判断又不太有把握的情况。一方面,套利者卖出高敲定价格的看跌期权,希望在后市价格上涨时获得权利金收益,因为高敲定价格的看跌期权的权利金要大于低敲定价格的看跌期权的权利金。另一方面,通过买入低敲定价格的看跌期权,希望如果价格出现下跌,可以在一定程度上控制风险,因为此时要求行使低敲定价格的看跌期权可以获利,以此可以部分弥补所卖出的高敲定价格看跌期权的亏损。因此,这种套利方式是将收益和亏损都限制在一定幅度内的套利方式。

[例3-23]3月15日,某套利者在芝加哥期货交易所买进执行价格为750美分/蒲式耳的5月份大豆看跌期权合约,支付的权利金为6美分,同时卖出执行价格为760美分/蒲式耳的5月份大豆看跌期权合约,获得的权利金为10美分,该套利操作的权利金净收入为4美分。

如果大豆期货价格上涨,假设3月25日涨至775美分/蒲式耳,两个看跌期权的权利金均跌至1美分/蒲式耳,套利者同时将两个期权合约平仓,权利金差额为零。从整个套利操作看,权利金的净收益为4美分。

相反,如果大豆期货价格下跌,假设3月25日跌至735美分/蒲式耳,执行价格为750美分/蒲式耳的看跌期权权利金上涨至20美分/蒲式耳,执行价格为760美分/蒲式耳的看跌期权权利金上涨至30美分/蒲式耳,该套利者同时将两个期权合约平仓,支付的权利金为10美分。从整个套利操作看,净亏损为6美分/蒲式耳。

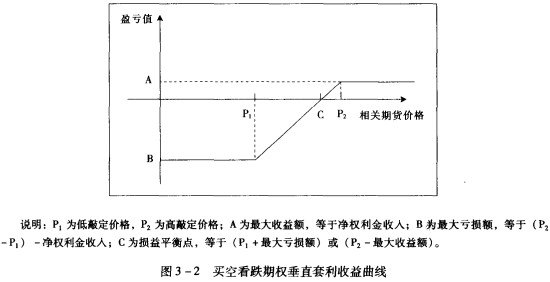

买空看跌期权垂直套利的收益曲线如图3_2所示。

从图3_2中可以看到,进行买空看跌期权垂直套利所面临的收益和风险都是有限的,最大风险等于敲定价格差减去净权利金收入,最大收益是净权利金收入。

从图3-1和图3-2可以看出,买空看涨期权垂直套利和买空看跌期权垂直套利收益状况的异同。两者相同之处在于当相应的期货价格上涨时,两者套利的收益都会增加或损失减少,因此两者套利都是在预期价格看涨时使用。不同之处在于两种套利面临的最大收益和最大亏损的数值是不同的,前者的最大收益额与后者的最大亏损额相等,前者的最大亏损额与后者的最大收益额相等。

(3)卖空看涨期权垂直套利,又称为熊市看涨期权垂直套利,是指卖出低敲定价格的看涨期权合约的同时买进相同到期月份的高敲定价格的看涨期权合约的套利交易。这种套利方式一般适用于套利者预期价格将会有一定幅度的下跌但对判断又不太有把握的情况。一方面,套利者通过卖出低敲定价格的看涨期权,在价格下跌时可以获得较高的权利金收益,不过这部分收益会被所买入的高敲定价格的看涨期权所支付的权利金所部分抵消,从而限制了收益,之所以不会被完全抵消,是因为低敲定价格的看涨期权的权利金要大于高敲定价格的看涨期权的权利金;另一方面,如果价格上涨,买进高敲定价格看涨期权可以获利,这在一定程度上会弥补因卖出低敲定价格的看涨期权所带来的损失,从而对损失也起到限制作用。因此,这种套利方式也是将收益和亏损都限制在一定幅度内的套利方式。

[例3-24]3月15日,某套利者在芝加哥期货交易所卖出执行价格为750美分/蒲式耳的5月份大豆看涨期权合约,权利金为10美分,同时买入执行价格为760美分/蒲式耳的5月份大豆看涨期权合约,权利金为6美分,该套利操作的权利金净收入为4美分。

如果大豆期货价格下跌,假设3月25日跌至735美分/蒲式耳,两个期权的权利金均跌至1美分/蒲式耳,该套利者同时将两个期权合约平仓,权利金差额为零。从整个套利操作看,净收入为4美分/蒲式耳。

如果大豆期货价格上涨,假设3月25日涨至775美分/蒲式耳,执行价格为750美分/蒲式耳的看涨期权的权利金相应上涨至30美分/蒲式耳,执行价格为760美分/蒲式耳的看涨期权的权利金相应上涨至20美分/蒲式耳,该套利者可以同时将这两个看涨期权平仓,权利金净支付为10美分/蒲式耳。从整个套利操作上看,该套利亏损6美分/蒲式耳。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1