2014-02-11 19:27 来源:818期货学习网

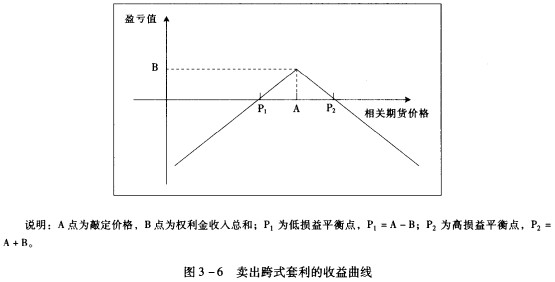

(2)卖出跨式套利。卖出跨式套利是指同时卖出同一相关商品的相同到期日和敲定价格的看涨与看跌期权的交易方式。这种套利适用于交易者预测未来相关商品的期货价格变动很小或没有变动的情况,因为在这种情况下,通过卖出看涨和看跌期权可以获得权利金收入。但是,如果未来期货价格出现大幅度波动,则套利者会面临较大的损

失。

[例3-27]3月10日,某套利者在芝加哥期货交易所同时卖出敲定价格为300美分/蒲式耳的5月份的小麦看涨和看跌期权,获得的权利金分别为7美分/蒲式耳和5美分/蒲式耳。

如果后市小麦价格比较平稳,一直稳定在300美分/蒲式耳的水平上,该套利者会由于对方放弃行使期权而获得权利金收益,即12美分/蒲式耳。

如果后市小麦价格大幅度上涨,例如到4月1日涨至350美分/蒲式耳,看涨期权的买方要求履行期权,该套利者要按照300美分/蒲式耳的敲定价格卖出小麦期货合约,为此将损失50美分/蒲式耳Q则该套利者的净损失=50_(7+5)=38(美分/蒲式耳)。

如果后市小麦价格大幅度下跌,到4月1日跌至275美分/蒲式耳,看跌期权的买方要求履行期权,该套利者要按照300美分/蒲式耳的敲定价格买入小麦期货合约,为此该套利者将损失25美分/蒲式耳,则该套利者的净亏损=25-(7+5)=13(美分/蒲式耳)。

卖出跨式套利的盈亏状况如图3-6所示。

由此可见,卖出跨式套利的盈亏情况与买入跨式套利恰恰相反,当价格大于(敲定价格+获得的权利金之和)或者小于(敲定价格-获得的权利金之和)时,将会出现亏损,当价格介于两者之间时,套利者会出现盈利,当价格一直稳定在敲定价格时,套利者将会获得最大的收益,即卖出期权所获得的所有权利金。

4.宽跨式套利(strangle),又称为异价对敲、勒束式期权组合,是指同时买进或卖出同一相关商品的、相同到期日但不同敲定价格的看涨期权和看跌期权。宽跨式套利的敲定价格与市场价格相当,但看涨期权的敲定价格要比市场价格略高,看跌期权的敲定价格要比市场价格略低。宽跨式套利可以分为买人宽跨式套利(long strangle)和卖出宽跨式套利(short strangle)两种。

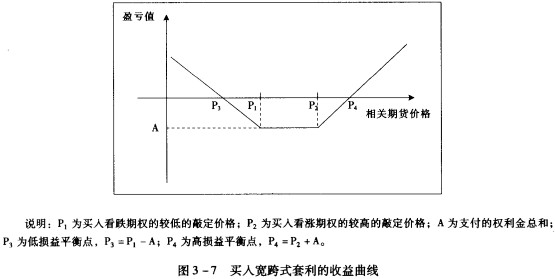

(1)买入宽跨式套利。买入宽跨式套利是指以较低敲定价格买入看跌期权的同时,以较高的敲定价格买入同一相关商品的、相同到期日的看涨期权。买入宽跨式套利一般适用于套利者预测未来相关期货价格会有大幅度变动、但变动方向不确定的情况,这一点与买人跨式套利比较相似,不同之处在于买入宽跨式套利中的看涨期权的敲定价格高,看跌期权的敲定价格低,因此从权利金成本上要比买入跨式套利低,但同时也需要在相关期货价格波动更大时才能获利。

[例3_28]3月10日,某套利者在芝加哥期货交易所买入敲定价格为290美分/蒲式耳的5月份小麦看跌期权的同时,买人敲定价格为310美分/蒲式耳的5月份小麦看涨期权,支付的权利金分别为2美分/蒲式耳和3美分/蒲式耳。

如果后市小麦价格大幅度上涨,到4月1日涨至350美分/蒲式耳,该套利者行使看涨期权,由此可获利40美分/蒲式耳,同时放弃行使看跌期权。则该套利者的净盈利=40-(2+3)=35(美分/蒲式耳)。

如果后市小麦价格大幅度下跌,到4月1日跌至275美分/蒲式耳,该套利者行使看跌期权,由此可获利15美分/蒲式耳,同时放弃行使看涨期权。则该套利者的净盈利=15-(2+3)=10(美分/蒲式耳)。

如果后市小麦价格比较平稳,到4月1日期货价格为302美分/蒲式耳,该套利者会同时放弃行使看涨和看跌期权,则该套利者的净亏损=2+3=5(美分/蒲式耳)。买人宽跨式套利的盈亏状况如图3-7所示。

如图3-7所示,当期货价格大于(较髙敲定价格+支付的权利金之和)或者小于(较低敲定价格-支付的权利金之和)时,将会出现盈利;当期货价格介于两者之间时,套利者会出现亏损;当价格一直稳定在髙敲定价格和低敲定价格之间时,套利者将会面临最大亏损,即买入期权所支付的所有权利金。

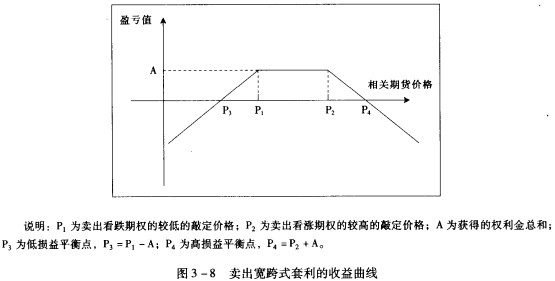

(2)卖出宽跨式套利。卖出宽跨式套利是指以较低敲定价格卖出看跌期权的同时以较髙的敲定价格卖出同一相关商品的、相同到期日的看涨期权。卖出宽跨式套利一般适用于套利者预测未来相关期货价格会有小幅变动或没有变动的情况。

[例3-29]3月10日,某套利者在芝加哥期货交易所卖出敲定价格为290美分/蒲式耳的5月份的小麦看跌期权的同时卖出敲定价格为310美分/蒲式耳的5月份小麦看涨期权,所获得的权利金分别为2美分/蒲式耳和3美分/蒲式耳。

如果后市小麦价格一直比较平稳,到了到期日,期权买方不要求履约,则该套利者可以获得权利金的收益,即5美分/蒲式耳。

如果后市小麦价格大幅度上涨,到4月1日涨至350美分/蒲式耳,看涨期权的买方要求行使期权,以310美分/蒲式耳的价格买人小麦期货合约,则该套利者将损失40美分/蒲式耳。则该套利者的净亏损=40-(2+3)=35(美分/蒲式耳)。

如果后市小麦价格大幅度下跌,到4月1日跌至275美分/蒲式耳,看跌期权的买方要求行使期权,以290美分/蒲式耳的价格卖出小麦期货合约,则该套利者将损失15美分/蒲式耳。该套利者的净亏损=15-(2+3)=10(美分/蒲式耳)。

卖出宽跨式套利的盈亏状况如图3-8所示。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1